「扶養の中で働きたいけど、うっかり超えてしまったらどうしよう…」

「103万とか130万とか、壁がたくさんあって意味がわからない!」

「計算が苦手。誰か私の代わりにシミュレーションしてくれたらいいのに…」

派遣で働き始める主婦にとって、「扶養の壁」は税金や社会保険が絡む、非常に複雑で頭の痛い問題ですよね。間違った知識のまま働いてしまうと、かえって世帯の手取りが減ってしまう「働き損」に陥る可能性もあり、不安に感じている方も多いのではないでしょうか。

でも、もう大丈夫です。

この記事は、そんなあなたのための「扶養内ワーク専門の計算機」です。

計算が苦手な方でも、順番に読み進めていくだけで、ご自身の時給と働き方から年収が自動的に計算され、「どの壁に注意すべきか」「どうすれば損しないか」が手に取るようにわかるようになっています。

さあ、電卓とメモ帳をご用意ください。5分後、あなたは扶養の壁を完璧に理解し、自信を持って最適な働き方を計画できるようになっていますよ。

この記事のポイント

- 扶養内の「壁」は主に3つ: 103万(所得税)、106万(社会保険①)、130万(社会保険②)です

- 計算が最重要: あなたの時給と労働時間から、どの壁に近づくかを常に把握しておくことが大切です

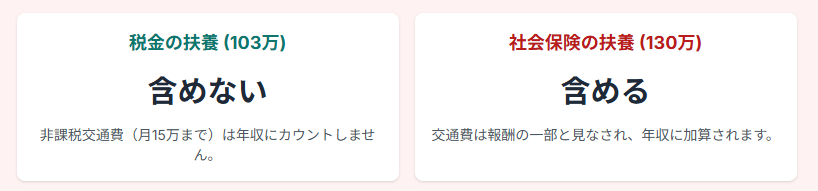

- 「交通費」に要注意: 税金の壁では非課税交通費は含みませんが、社会保険の壁では含みます

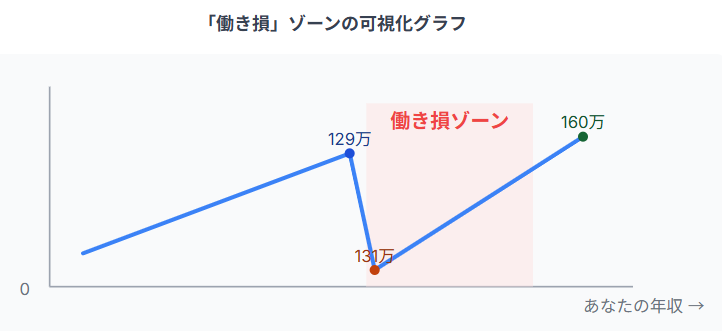

- 働き損ゾーン: 年収130万〜160万円は、保険料負担で手取りが減る可能性が高い要注意区間です

- 派遣会社との連携: 扶養内で働きたい旨を伝え、シフトを調整してくれる派遣会社を選ぶのが成功の鍵です

- 目標設定が大事: 完全に扶養内に収めるか、扶養を外れてしっかり稼ぐか、目標を決めましょう

【主婦必見!】あなたの働き方は大丈夫?扶養内料金シミュレーター

- たった15秒で自分の年収を正確にシミュレーションできます

- 時給・勤務時間・日数・交通費の4つの情報だけで計算可能です

- 税金の壁と社会保険の壁では交通費の扱いが異なるため、両方を計算する必要があります

- 事前にシミュレーションすることで「知らなかった!」という失敗を防げます

さあ、早速こちらのシミュレーターで確認してみましょう!ご自身の希望する働き方を入力して進めてみてください。このシミュレーターを使えば、どの壁に注意すべきか、どのように働けば損をしないかが明確になります。

扶養内派遣 年収計算シミュレーター

STEP1:あなたの基本情報を入力しよう

ここからは念のためテキストでも説明していきます。

まず、あなたの働き方の基本となる数字を整理します。以下の4つの項目を埋めることで、年収計算の土台が完成します。正確な数字を把握することが、扶養内で働くための第一歩となります。

① あなたの派遣時給: ____ 円

② 1日の勤務時間: ____ 時間

③ 週の勤務日数: ____ 日

④ 1ヶ月の交通費(予想額): ____ 円

【例:田中美咲さんの場合】

時給1,600円の事務派遣を見つけた美咲さん。子どもが小学校にいる間の「1日5時間・週3日」で働きたいと考えています。職場までの交通費は月5,000円かかる見込みです。

① 時給:1,600円

② 勤務時間:5時間

③ 勤務日数:3日

④ 交通費:5,000円

STEP2:月収と年収を計算しよう

次に、STEP1の数字を使って、1ヶ月の収入と1年間の収入(年収)を計算します。ここでは1ヶ月を約4.3週として計算することで、より正確な年収に近づけることができます。年間52週÷12ヶ月=約4.3週という計算根拠に基づいています。

あなたの月収(交通費込み)の計算式

(①時給 × ②時間 × ③日数 × 4.3週) + ④交通費 = 月収

あなたの年収(交通費込み)の計算式

月収 × 12ヶ月 = 年収

月収:(1,600円 × 5時間 × 3日 × 4.3週) + 5,000円 = 103,200円 + 5,000円 = 108,200円

年収:108,200円 × 12ヶ月 = 1,298,400円

この計算により、美咲さんは年収約130万円となり、複数の壁に近づいていることがわかります。次のステップで、具体的にどの壁に該当するかを判定していきましょう。

STEP3:どの「壁」に近づくか判定しよう

最後に、計算した年収がどの壁に関係するのかを判定します。ここが最重要ポイントです!税金の壁と社会保険の壁では交通費の扱いが全く異なるため、両方を別々に計算する必要があります。

A:税金の壁チェック(交通費は含めずに計算)

あなたの年収(交通費抜き) = (月収 - ④交通費) × 12ヶ月 = ____円

B:社会保険の壁チェック(交通費を含めて計算)

あなたの年収(交通費込み) = 年収 = ____円

A:税金の壁チェック

(108,200円 - 5,000円) × 12ヶ月 = 1,238,400円

→ 103万円の壁を、らくらく超えています。

B:社会保険の壁チェック

1,298,400円

→ 130万円の壁はギリギリ超えていませんが、106万円の壁は超えています。

【判定結果】

美咲さんの働き方だと、所得税を自分で納める必要があり、夫の税金も少し上がります。さらに、社会保険にも自分で加入する必要がある可能性が非常に高い、ということが分かりました。

このように、事前に計算しておくことで、働き始めてから「知らなかった!」と慌てるのを防ぐことができます。シミュレーションは扶養内で働くための必須ツールなのです。

「扶養の壁」を完全攻略!4つの壁の仕組みと超えた場合の変化

- 扶養の壁は103万円、106万円、130万円、150万円の4つが存在します

- 103万円の壁は比較的軽い負担増で済むため、過度に恐れる必要はありません

- 106万円の壁は派遣社員が特に該当しやすい基準です

- 130万円の壁が最も「働き損」になりやすく、最大の注意が必要です

シミュレーションでご自身の立ち位置がわかったところで、それぞれの「壁」の正体を詳しく見ていきましょう。各壁を超えることで何が起こるのか、具体的な金額とともに理解することで、より賢い働き方の選択ができるようになります。

① 103万円の壁(所得税の壁): あなた自身が「納税者」になるライン

これは、あなた自身に所得税がかかり始めるかどうかのボーダーラインです。103万円という金額は、給与所得控除55万円と基礎控除48万円を合わせた額から算出されています。この壁を超えると、あなたの立場が「扶養される側」から「納税者」へと変わります。

あなた自身の年収(交通費抜き)から、超えた分に対して所得税が課税されます。税率は超過分の5%が基本となります。あなたの夫が受けている「配偶者控除」が「配偶者特別控除」に変わり、夫の税金が少しだけ上がります。ただし、年収150万円までは控除額は同額(38万円)なので、影響は限定的です。

年収120万円の場合、あなたの所得税は年8,500円程度。夫の税金増と合わせても、世帯での負担増は年間2万円前後です。年収が20万円近く増えることを考えれば、103万円の壁は、それほど気にせず超えても大丈夫な壁と言えます。手取りが大きく減ることはありませんので、過度に恐れる必要はありません。

② 106万円の壁(社会保険の壁その1): 短時間労働者のための新基準

ここからが本番です。これは、パートや派遣のような短時間労働者でも、一定の条件を満たすと会社の社会保険(健康保険・厚生年金)に加入しなければならなくなる、比較的新しい壁です。2016年10月から段階的に導入され、2024年10月からは従業員51人以上の企業が対象となりました。

対象となる5つの条件(派遣社員は該当しやすい!)

週の労働時間が20時間以上であること。1日4時間×週5日、または1日5時間×週4日などが該当します。

月収8.8万円以上(→年収106万円以上)であること。これは交通費などの手当を含まない基本給で判定されます。

2ヶ月を超える雇用の見込みがあること。短期の単発バイトなどは対象外です。

学生ではないこと。ただし、夜間や通信制の学生は対象となる場合があります。

勤務先の従業員が51人以上(2024年10月〜)であること。※派遣の場合、勤務先ではなく派遣元の派遣会社の従業員数で見ます。大手派遣会社はほぼ100%この条件を満たします。

あなた自身が社会保険に加入し、保険料を支払う義務が生じます。給与から天引きされ、手取り額が大きく減ります。負担額は年収の約15%、年収110万円なら年間約16.5万円です。月々の給与から約1.4万円が天引きされることになります。

もちろんあります。将来もらえる年金(厚生年金)が増えたり、病気やケガで休んだ時に給付金(傷病手当金)がもらえたりと、保障が手厚くなります。また、産休・育休中の給付金の額も増えるため、長期的に見れば決して損ではありません。将来への投資と考えることもできます。

③ 130万円の壁(社会保険の壁その2): 昔ながらの扶養のライン

これは、上記の「106万円の壁」の条件に当てはまらない人が対象となる、昔ながらの社会保険の壁です。従業員50人以下の小規模企業で働く方や、週20時間未満の勤務の方などが、この基準で判定されます。健康保険の被扶養者認定基準として、長年使われてきた金額です。

夫の会社の社会保険の扶養から外れ、あなた自身で「国民健康保険」と「国民年金」に加入する必要があります。保険料は全額自己負担となり、負担は非常に重くなります。お住まいの地域によりますが、年間で約25万円以上の負担増になることもあります。

国民年金保険料は全国一律で月額16,980円(2024年度)ですが、国民健康保険料は自治体によって計算方法が異なり、前年の所得や世帯構成によって変動します。東京23区の場合、年収131万円の方で年間約8万〜10万円が目安となります。

この130万円の壁は、超えた瞬間に大きな負担が発生するため、最も注意すべき壁です。年収131万円と129万円では、たった2万円の差でも、手取りでは20万円以上の差が生まれることもあります。扶養内で働きたい方は、この壁だけは絶対に超えないよう、細心の注意が必要です。

④ 150万円の壁(配偶者特別控除の壁): 夫の税金が本格的に増えるライン

これは、夫の税金に関する壁です。あなたの年収が150万円までであれば、夫は「配偶者特別控除」を満額(38万円)受けられます。150万円を超えると、あなたの収入が上がるにつれて、夫の控除額が段階的に減っていき、夫の税金が上がっていきます。

具体的には、年収150万円超〜155万円以下で控除額36万円、155万円超〜160万円以下で31万円…と段階的に減少し、年収201万円を超えると控除がゼロになります。ただし、社会保険料の負担に比べれば、税金の増加は緩やかです。扶養を外れてしっかり稼ぐことを決めた方であれば、それほど気にする必要はない壁と言えるでしょう。

【超重要】派遣で働く主婦が見落とす「交通費」の落とし穴

- 税金の壁と社会保険の壁では、交通費の扱いが全く異なります

- 税金の壁では非課税交通費(月15万円まで)は年収に含めません

- 社会保険の壁では交通費は報酬の一部として年収に含めます

- この違いを知らないと、知らぬ間に130万円の壁を超えてしまう危険があります

派遣で働く主婦が最も間違えやすいのが「交通費」の扱いです。税金と社会保険でルールが全く違うので、ここでしっかり覚えてください!多くの方がこの違いを知らずに、後から「扶養から外れてください」と通知されて慌てるケースが後を絶ちません。

税金の扶養(103万円・150万円の壁)を考えるとき

→ 月15万円までの非課税の交通費は、年収に【含めません】。

これは所得税法上、通勤手当には非課税枠が設けられているためです。電車・バス通勤なら月15万円まで、マイカー通勤なら距離に応じて非課税となります。そのため、給与明細で交通費が別項目になっている場合、その金額は年収計算から除外して考えます。

社会保険の扶養(106万円・130万円の壁)を考えるとき

→ 交通費は報酬の一部と見なされ、年収に【含めます】。

社会保険では、交通費も含めた「総支給額」で判定されます。非課税・課税の区別は一切関係ありません。たとえ月1万円でも2万円でも、すべて年収に加算されます。

【危険な具体例】

給与の年収が128万円で、交通費が月3,000円(年36,000円)の場合。

税金の壁:年収128万円 → 150万円以下なので、夫の税金への影響は少ない。

社会保険の壁:年収は 128万円 + 3.6万円 = 131.6万円 として計算される。

→ 130万円の壁をオーバー!夫の扶養から外れて、自分で国保・国民年金に加入しなければならなくなります!

給与明細だけ見て「130万以内に収まった」と安心していると、ある日突然、夫の会社から扶養を外れるよう通知が来てしまう…という悲劇が起こりかねません。必ず交通費を含めた総額で年収を把握する習慣をつけましょう。派遣会社の担当者に確認する際も、「交通費込みでいくらになりますか?」と必ず聞くようにしてください。

リアルな数字で見る!年収別「世帯手取り」比較表

- 年収129万円が最も効率の良い「ギリギリ扶養内」のゾーンです

- 年収130万〜160万円は「働き損ゾーン」で、手取りが激減します

- 手取りを129万円時に戻すには、年収160万円近くまで稼ぐ必要があります

- 扶養を外れるなら、中途半端な年収ではなく、しっかり稼ぐ覚悟が必要です

では、実際に壁を超えると、世帯の手取り収入はどう変わるのでしょうか?リアルな数字で見てみましょう。数字で見ることで、「働き損」の実態が驚くほどクリアに見えてきます。

(※夫の年収500万円、妻40歳・東京都在住、介護保険料ありと仮定。あくまでモデルケースです)

| あなたの年収 | あなたの社会保険料 | あなたの手取り(概算) | 夫の税金増減 | 世帯手取り年収 | 備考 |

|---|---|---|---|---|---|

| 103万円 | 0円 | 103万円 | 0円 | 103万円 | 基準 |

| 129万円 | 0円 | 127万円 | -1.7万円 | 125.3万円 | 最も効率が良いゾーン |

| 131万円 | -25万円 | 104万円 | -1.7万円 | 102.3万円 | 働き損! |

| 140万円 | -25万円 | 113万円 | -2.5万円 | 110.5万円 | まだ回復せず |

| 150万円 | -24万円 | 123万円 | -3万円 | 120万円 | まだ回復せず |

| 160万円 | -24万円 | 132万円 | -3.2万円 | 128.8万円 | 手取りが129万円時に回復 |

この表とグラフが示す通り、年収130万円をわずかに超えた瞬間、社会保険料の負担(約25万円)が発生し、年収129万円の時よりも世帯手取りが20万円以上も減ってしまいます。この手取りの減少分を取り戻すには、年収160万円近くまで稼ぐ必要があるのです。

つまり、年収131万円〜159万円の間は、どれだけ働いても年収129万円の時より手取りが少ないという「働けば働くほど損をする」逆転現象が起きているのです。

もし扶養を外れて働くなら、最低でも年収160万円以上、できれば180万円以上を目指すことをおすすめします。

主婦が扶養内で働くための賢いシフト管理術と仕事の選び方

- 派遣会社に「扶養内希望」を明確に伝えることが成功の鍵です

- 年間累計収入を常に把握し、計画的にシフトを調整しましょう

- 時給の高い仕事を選べば、同じ収入でも労働時間を短縮できます

- 繁忙期と閑散期を見越した年間計画が重要です

「働き損」を避けるためには、戦略的な働き方が不可欠です。扶養の壁を理解したら、次は実践的なシフト管理と仕事選びのコツを身につけましょう。

派遣会社に「扶養内希望」と明確に伝える

これが最も重要です。登録時や仕事紹介の際に、「年収130万円未満(または106万円未満)に抑えたい」と具体的に伝えましょう。信頼できる派遣会社なら、その条件に合う仕事を紹介してくれたり、就業中にシフトの調整を相談に乗ってくれたりします。

また、派遣会社の担当者には、年収の計算方法(交通費込みかどうか、残業代の見込みなど)も確認しておくと安心です。「このシフトだと年収はいくらになりますか?」と遠慮なく質問しましょう。優良な派遣会社であれば、あなたの希望を最大限尊重してくれるはずです。

繁忙期と閑散期を見越して、年間の労働時間を調整する

月収で管理するだけでなく、常に「今年の累計収入はいくらか」を把握しておきましょう。Excelやスマホアプリなどで簡単な表を作っておくと便利です。年末に慌ててシフトを減らすことにならないよう、計画的に働きましょう。

例えば、4月〜9月に少し多めに働いて80万円稼いだら、10月〜12月は月15万円以内に抑えるなど、年間を通じた調整が可能です。派遣は柔軟な働き方ができるのが最大のメリットですから、この特性を最大限活用しましょう。

毎月の給与明細を保管し、エクセルやノートに「今月の収入」「今年の累計」を記録する習慣をつけると、年末に「うっかり超えてしまった!」という失敗を防ぐことができます。

時給の高い仕事を選び、労働時間を短くする戦略

同じ扶養内の収入でも、時給1,100円で働くのと、時給1,600円で働くのとでは、自分の時間をより多く確保できる後者の方が、子育てママにとっては賢い選択と言えるかもしれません。

例えば、年収129万円を目指す場合を比較してみましょう。

時給1,100円の場合:

年間約1,173時間の労働が必要(週22.5時間程度)

時給1,600円の場合:

年間約806時間の労働で済む(週15.5時間程度)

時給が高ければ、同じ収入でも約367時間(週7時間)も自由な時間を確保できます。この時間を子どもとの時間や自己研鑊に使えるのは、大きなメリットです。ただし、時給が高い仕事は求められるスキルや経験も高い傾向にあるため、自分の適性とバランスを見極めることが大切です。

よくある質問|扶養に関するFAQ

まとめ:計算を味方につけて、あなたに最適な働き方を見つけよう

お疲れ様でした!ここまで読み進めてくださったあなたは、もう扶養の壁の専門家です。複雑に見えた「103万円の壁」「106万円の壁」「130万円の壁」「150万円の壁」の意味が、今ではクリアに理解できているはずです。

扶養の仕組みを理解し、ご自身の働き方をシミュレーションできるようになったことは、これからの人生において大きな武器となります。知識があれば、「働き損」を避け、自信を持って最適な選択ができるからです。

扶養内にこだわるべき?扶養を外れて稼ぐべき?

最終的に、扶養内にこだわるかどうかは、あなたのライフプラン次第です。どちらが正しいという答えはありません。大切なのは、自分と家族にとって何が最適かを、数字を見ながら冷静に判断することです。

扶養内(〜130万円)がおすすめな人

- 子育てや家庭の時間を最優先したい方。お子さんが小さいうちは、一緒にいる時間を大切にしたいと考える方に最適です。

- 複雑な手続きは避けたい方。扶養内であれば、夫の会社の保険に入ったままで、手続きがシンプルです。

- 配偶者控除などのメリットを最大限活かしたい方。夫の税金面でのメリットを重視する場合に適しています。

- まずは派遣で働くことに慣れたい方。いきなりフルタイムは不安という方は、扶養内から始めるのが安心です。

扶養を外れて稼ぐ(160万円〜)のがおすすめな人

- 将来の年金を増やしたいなど、社会保険のメリットを重視する方。厚生年金に加入することで、老後の年金額が増えます。

- キャリアアップを目指し、バリバリ働きたい方。スキルを磨き、将来的に正社員を目指す方に最適です。

- 世帯収入を大きく増やしたい方。住宅ローンや教育資金など、まとまったお金が必要な場合に適しています。

- 長期的な視点で家計を考えたい方。手取りは減っても、将来への投資として社会保険加入を選ぶのも一つの選択です。

どちらが正解というわけではありません。ご自身の価値観に合う方を選びましょう。そして、選択した後も定期的に見直しをすることが大切です。お子さんの成長や家庭の状況に応じて、働き方を柔軟に変えていくことができるのが、派遣という働き方の大きな魅力なのですから。

戦略的な働き方を実現するなら、派遣会社選びが重要

扶養内の働き方を成功させるには、あなたの希望を理解し、親身にサポートしてくれる派遣会社の存在が不可欠です。「扶養内で働きたい主婦を応援する実績が豊富か」「細かいシフト調整にも対応してくれるか」といった視点で、信頼できるパートナーを見つけることが、後悔しないための最も重要なステップです。

優良な派遣会社は、あなたが扶養内で働きたいという希望を伝えれば、それに合った仕事を優先的に紹介してくれます。また、就業中に「今月は少し働きすぎたかも」と相談すれば、翌月のシフトを調整してくれるなど、柔軟な対応をしてくれるはずです。

派遣会社を選ぶ際は、以下のポイントをチェックしましょう。

- 扶養内勤務の求人が豊富にあるか確認しましょう。求人検索で「扶養内」「週3日」などの条件で絞り込めるかチェックしてください。

- 担当者が扶養の仕組みを理解しているか確認しましょう。交通費の扱いなど、細かい質問にも的確に答えてくれる担当者が理想です。

- 就業中のフォロー体制が整っているか確認しましょう。定期的に連絡をくれたり、相談しやすい雰囲気があるかが重要です。

- 口コミや評判を確認しましょう。実際に利用した主婦の方の声を参考にすると、リアルな情報が得られます。

あなたに合った派遣会社を見つけることができれば、扶養内での働き方はグッと楽になります。派遣会社はただの仕事紹介業者ではなく、あなたのキャリアパートナーです。信頼できる会社と出会い、二人三脚で理想の働き方を実現していきましょう。

この記事で学んだ知識を武器に、あなたらしい働き方を見つけてください。扶養の壁を恐れる必要はありません。正しく理解し、賢く活用すれば、派遣という働き方は、子育てママにとって最高の選択肢となるはずです。

あなたの新しい一歩を、心から応援しています!

➡️ 【5. 派遣社会保険の仕組み|130万円超えで発生する費用を試算】

➡️ 【6. 派遣収入の確定申告|103万・130万超えの手続き方法】

➡️ 【主婦におすすめ派遣会社ランキングTOP10】

参考URL一覧

- 国税庁「No.1190 配偶者の所得がいくらまでなら配偶者控除が受けられるか」https://www.nta.go.jp/taxes/shiraberu/taxanswer/index2.htm

- 日本年金機構「令和4年10月からの短時間労働者に対する健康保険・厚生年金保険の適用の拡大」https://www.nenkin.go.jp/service/kounen/tekiyo/jigyosho/tanjikan.html

- 全国健康保険協会「被扶養者とは?」https://www.kyoukaikenpo.or.jp/g7/cat710/sb3160/sbb3163/1959-230/