「派遣バイトって時給高いし、ガンガン稼ぐぞ!」「扶養とか税金とかよく聞くけど、まあ大丈夫でしょ…」

もしあなたがそんな風に考えているなら、少しだけ立ち止まってください。その「まあ大丈夫」が、気づかないうちにあなた自身と、そしてあなたを支えるご家族の家計に、大きな負担をかけてしまう可能性があるのです。

税金や扶養のルールは、大学では誰も教えてくれない、しかし社会で生きる上で絶対に知っておかなければならない「お金のルール」。特に、派遣バイトで効率的に稼げるようになった大学生こそ、このルールを正しく理解しておく必要があります。

この記事のポイント

- 2025年に変わった最新の税制改正内容を完全理解

- 「130万円の壁」が最も重要な理由と対策方法

- 確定申告で取り戻せる税金の具体的な金額

- 派遣バイト特有の収入管理テクニック

- 家族に迷惑をかけない賢い働き方の実践方法

この記事を読み終えれば、あなたは「ただ稼ぐ」から「賢く稼ぐ」へレベルアップし、家族に迷惑をかけることなく、安心して派遣バイトに打ち込めるようになっているはずです。

なぜ派遣で働く大学生が「扶養」を気にする必要があるのか?

- 親の税金が年間数万円〜十数万円も変わる可能性がある

- 扶養控除は家計全体の負担を大きく左右する重要な制度

- 学生の収入管理は家族の経済状況に直結する責任ある行為

扶養制度の基本的な仕組み

多くの大学生は、親の「扶養親族」になっています。これは、「この学生は、親が経済的に面倒を見ていますよ」という国への届け出のようなものです。

扶養親族になることで、親は税金の計算において様々な優遇措置を受けることができます。これは単なる書類上の手続きではなく、家計全体の税負担を大幅に軽減する重要な制度なのです。

扶養制度には主に2つの種類があります:

- 税法上の扶養: 所得税や住民税の計算で優遇を受ける

- 社会保険上の扶養: 健康保険料の負担なしで保険に加入できる

この2つは似ているようで、実は収入の基準や適用条件が異なります。大学生が注意すべきは、両方の制度を正しく理解し、適切に管理することです。

親が受けられる扶養控除の具体的メリット

親があなたを扶養していることで受けられる税制上のメリットは想像以上に大きなものです。特に、19歳から22歳までの大学生は「特定扶養親族」という特別な区分に該当し、通常の扶養親族よりもさらに大きな控除を受けることができます。

| 扶養親族の種類 | 所得税控除額 | 住民税控除額 | 年間税負担軽減効果(所得税率20%の場合) |

|---|---|---|---|

| 一般の扶養親族 | 38万円 | 33万円 | 約10万円 |

| 特定扶養親族(19〜22歳) | 63万円 | 45万円 | 約16万円 |

この表からもわかるように、大学生を扶養することで親の税負担は年間で10万円以上も軽減されています。これは決して小さな金額ではありません。

扶養から外れた場合の家計への具体的影響

あなたの年収が一定額を超えると、「おや、この学生さんは自分でしっかり稼いでいますね。もう親が面倒を見ているとは言えませんね」と判断され、あなたは扶養から外れてしまいます。

その結果、親は「扶養控除」という割引が使えなくなり、支払う税金が年間で数万円〜十数万円も高くなってしまうのです。これが、あなたが自分の収入をしっかり管理しなければならない最大の理由です。

特に、社会保険の扶養から外れた場合の影響は深刻です。あなた自身が国民健康保険に加入する必要が生じ、その保険料は年間10万円〜20万円にも及ぶケースが多いのです。

【派遣で働く大学生必見①】2025年大改正「103万円の壁」は崩壊!新基準を徹底解説

- 新基準「150万円の壁」で学生の稼働可能額が大幅アップ

- 段階的控除制度により親の税負担が緩やかに変化

- 学生の所得税非課税限度額も160万円まで拡大

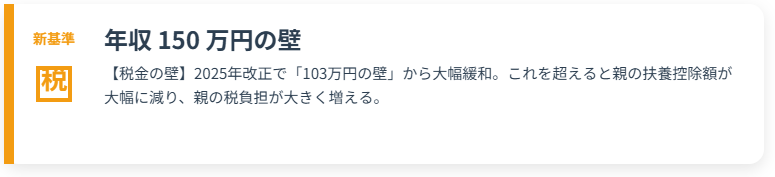

新制度「150万円の壁」の詳細ルール

これまでアルバイト学生の常識だった「103万円の壁」。これは、年収が103万円を超えると親の扶養から外れ、親の税金が上がってしまうというものでした。

しかし、2025年から、19歳から22歳までの大学生など「特定扶養親族」に該当するあなたたちのルールは、大きく変わりました。

新基準では、あなたの年収が150万円までであれば、親はこれまで通り、または段階的に扶養に関する控除を受けられるようになりました。

| 学生の年収 | 親が受けられる控除 | 控除額(所得税) | 親の税負担への影響 |

|---|---|---|---|

| 123万円まで | 特定扶養控除(満額) | 63万円 | 影響なし |

| 123万円超〜150万円 | 特定親族特別控除 | 段階的減額 | 軽微 |

| 150万円超 | 控除額大幅減少 | 大幅減額 | 大きく増加 |

これは、働き手不足の解消や、学生がもっと学費や生活費を稼げるように、という目的で設けられた新しいルールです。これにより、これまでのように「103万円」を過度に気にしてシフトを減らす必要はなくなりました。

「160万円の壁」と学生の所得税

さらに、あなた自身に所得税がかかり始めるラインも、これまでの103万円から大幅に引き上げられました。特定の条件を満たせば、年収160万円まで所得税がかからないケースも出てきます。

この変更により、学生がより多くの収入を得ても、自身の税負担が発生しにくくなりました。ただし、これには後述する「勤労学生控除」の適用が前提となる場合が多いため、適切な手続きが必要です。

改正前後の比較と注意点

| 項目 | 改正前(2024年まで) | 改正後(2025年から) | 学生への影響 |

|---|---|---|---|

| 親の税金が増え始める基準 | 103万円 | 150万円 | 47万円の余裕拡大 |

| 学生の所得税課税開始 | 103万円 | 160万円(条件付き) | 57万円の余裕拡大 |

| 扶養控除の考え方 | 103万円で急激に減額 | 段階的に減額 | 働き損の軽減 |

重要な注意点:この話だけを聞いて「じゃあ150万円ギリギリまで稼いでも大丈夫なんだ!」と考えるのは危険です。なぜなら、税金よりももっとインパクトの大きい、最強の壁がまだ残っているからです。

【派遣で働く大学生必見②】絶対に超えてはいけない「130万円の壁」

- 社会保険の扶養ルールは税制改正の影響を受けない

- 130万円超で国民健康保険料年間10〜20万円の負担発生

- 働き損現象が最も起きやすい危険な収入ライン

社会保険の扶養制度と130万円の壁

税金のルールは大きく緩和されましたが、「社会保険」のルールは変わっていません。これが、大学生が2025年以降も最も注意すべき「130万円の壁」です。

社会保険の扶養とは、親の健康保険に家族として加入し、保険料の負担なしで医療を受けられる制度です。この制度の収入基準は年収130万円未満であり、この金額を超えると自動的に扶養から外れてしまいます。

重要なポイントは、社会保険の扶養判定は「今後1年間の収入見込み」で行われることです。つまり、ある月に収入が急増し、そのペースが続くと年収130万円を超えると判断されれば、その時点で扶養から外れる可能性があります。

国民健康保険料の実際の負担額

あなたの年収が130万円以上になると、あなたは親の社会保険(健康保険)の扶養から外れます。その結果、あなたは自分で「国民健康保険」に加入し、保険料を支払う義務が生じます。

この国民健康保険料が、非常に高額なのです。自治体にもよりますが、年間で約10万円〜20万円もの支払いが必要になるケースがほとんど。

| 都市名 | 年収140万円時の国保料(概算) | その他の負担 | 合計負担額 |

|---|---|---|---|

| 東京23区 | 約12万円 | 国民年金保険料約20万円 | 約32万円 |

| 大阪市 | 約15万円 | 国民年金保険料約20万円 | 約35万円 |

| 福岡市 | 約10万円 | 国民年金保険料約20万円 | 約30万円 |

衝撃の事実:年収140万円でも社会保険料等で30万円以上の負担が発生し、実質的な手取りは110万円程度になってしまいます。

働き損を防ぐ収入戦略

せっかく140万円稼いでも、そこから十数万円の保険料を支払うと、手元に残るお金は130万円未満で働いていた時よりも少なくなってしまう「働き損」が発生してしまうのです。

| 年収 | 親の税金への影響 | 社会保険 | 手取り額イメージ | 結論 |

|---|---|---|---|---|

| 125万円 | ほぼ影響なし | 親の扶養のまま | 約125万円 | ◎ 安全 |

| 140万円 | 軽微 | 自分で国保に加入 | 140万 – 約15万 = 約125万円 | × 働き損! |

このように、「130万円の壁」はあなたの手取り収入に直接、そして非常に大きな影響を与えます。学業と両立しながら働く大学生にとって、この壁を超えて働くメリットはほとんどないと言えるでしょう。

結論:家計全体で損をしたくないなら、まずは年収130万円未満を目指すのが最も賢明な働き方です。

【派遣で働く大学生必見③】見落としがちな「100万円の壁」と学生特権「勤労学生控除」

- 住民税の課税開始ライン「100万円の壁」を理解する

- 勤労学生控除で年収130万円まで所得税ゼロが可能

- 各種控除の適切な組み合わせで税負担を最小化

住民税の仕組みと100万円の壁

130万円の壁を意識していれば大きな問題は起きませんが、もう一つ知っておくべき小さな壁があります。それが「住民税の壁(約100万円)」です。

所得税とは別に、あなたが住んでいる市区町村に納める「住民税」という税金があります。多くの自治体では、年収が約100万円(厳密には93万〜100万円、自治体による)を超えると、この住民税の支払い義務が発生します。

重要:住民税は、その年の所得に対して翌年に請求が来ます。例:2025年に110万円稼いだ → 2026年の6月頃に納税通知書が届く。

金額は年間で数千円〜1万円程度ですが、忘れた頃に通知が来て驚かないように、「100万円を超えたら、来年税金の支払いがあるな」と覚えておきましょう。

勤労学生控除の活用方法

「勤労学生控除」とは、働く学生のためだけに用意された、税金を安くしてくれる特別な割引制度です。

適用条件:

- 合計所得金額が75万円以下(給与収入のみなら年収130万円以下)であること

- 勤労に基づかない所得(株の配当など)が10万円以下であること

- 法律で定められた学校の学生であること(大学・大学院生はOK)

効果:

- この控除(27万円)を使うと、年収130万円までなら、あなた自身の所得税がゼロになります

- 住民税も、年収約124万円までなら非課税になることが多いです

各種控除の組み合わせテクニック

勤労学生控除を含め、学生が活用できる控除制度を組み合わせることで、税負担を最小限に抑えることができます。

| 控除の種類 | 控除額 | 適用条件 | 手続き方法 |

|---|---|---|---|

| 基礎控除 | 48万円 | すべての人に適用 | 自動適用 |

| 勤労学生控除 | 27万円 | 年収130万円以下の学生 | 年末調整または確定申告 |

| 給与所得控除 | 55万円(最低額) | 給与所得者に適用 | 自動適用 |

この制度のおかげで、あなたは「130万円の壁」を意識して働けば、自分自身が税金を支払うことはほぼなくなる、と考えてOKです。この控除を受けるためには、派遣会社から渡される「扶養控除等(異動)申告書」の「勤労学生」の欄にチェックを入れるか、後述する「確定申告」を行う必要があります。

【派遣で働く大学生必見④】確定申告で税金を取り戻す方法

- 源泉徴収された税金の大部分が還付される可能性が高い

- スマホ一つで簡単に手続きが完了する時代

- 複数社で働く学生は確定申告がほぼ必須

確定申告が必要な理由と還付のメカニズム

「派遣会社から給料をもらったら、所得税が引かれてた(源泉徴収)。130万円以下なのに、なぜ?」「複数の派遣会社で働いていたら、年末調整ってどうなるの?」

こんな疑問を解決し、払いすぎた税金を取り戻すための手続きが「確定申告」です。

派遣会社は、毎月の給与から所得税を天引き(=源泉徴収)しています。しかし、この天引き額は、年収が確定していない段階での「仮の金額」であることがほとんどです。特に、単発の派遣バイトなどでは、少し高めの税率で引かれている場合があります。

そこで、1年間の収入が確定した後(翌年の2月〜3月)に、「私の年収は結局〇〇円でした。本当の税額を計算し直してください」と税務署に申告するのが確定申告です。

年収130万円以下で働いたあなたは、前述の「勤労学生控除」などを使えば、所得税は本来ゼロのはず。つまり、天引きされていた所得税が、全額戻ってくる(還付される)可能性が非常に高いのです。

具体的な手続き方法とスマホ申告

確定申告は、今はスマホ一つで簡単にできます。数千円〜数万円が戻ってくることも珍しくありません。やらないと単純に損なので、大学生も確定申告は必ずやるべき、と覚えておきましょう。

準備するもの:

- 源泉徴収票: 1年間働いた全ての派遣会社から、翌年1月頃に発行されます。絶対に無くさないように保管しましょう

- マイナンバーカード

- 還付金を受け取る銀行口座情報

申告書を作成:

国税庁の「確定申告書等作成コーナー」にアクセスし、スマホの指示通りに入力していくだけ。源泉徴収票の内容を転記すればOKです。

提出(送信):

e-Taxを使えば、税務署に行かなくてもスマホから送信して完了です。

派遣で働く大学生の扶養問題に関するよくある質問(FAQ)

まとめ 税金・扶養の知識を入れていざ派遣で働こう!~派遣の大学生を応援します~

複雑な税金と扶養の話、お疲れ様でした。最後に、大学生が覚えておくべき、たった3つの鉄則をまとめます。

- 最強の壁「130万円」は絶対に意識するべし!

手取りの逆転現象を防ぎ、家族に迷惑をかけないための最重要ライン - 「確定申告」は、大学生のお小遣い稼ぎと心得るべし!

払いすぎた税金を取り戻すための、やらなきゃ損なボーナスイベント - 親との「報・連・相」を怠るべからず!

働き始める前と、収入が増えてきた段階で、必ず家庭内で情報共有を

お金の知識は、あなたを生涯にわたって守ってくれる武器になります。派遣バイトは、その武器を身につける最高のトレーニングの場です。

ルールを正しく理解し、賢く稼いで、あなたの大学生活をさらに充実させてください!

2025年の制度改正により、大学生の働き方の選択肢は大きく広がりました。しかし、選択肢が増えた分、正しい知識がより重要になっています。この記事で学んだ内容を実践し、安心して派遣バイトに取り組んでください。

困ったときは、まず家族や大学の学生相談室、そして税務署の無料相談などを活用しましょう。一人で悩まず、適切なサポートを受けながら、賢く、安全に、そして楽しく働いていってくださいね。