派遣で副業しているけど、「住民税でバレるって本当?」と不安になっていませんか。

結論から言えば、住民税が原因でバレるのは事実ですね。でも安心してください。「普通徴収」という対策を正しく実行すれば、バレるリスクはほぼゼロにできるのです。

普通徴収とは、副業分の住民税の納付書を自宅に送ってもらい、自分で納付する方法のこと。会社の給与天引きではなく、自分で払うわけですね。

ただし、ここに大きな落とし穴があるのです。多くの人が知らない重要な事実として、副業が「給与所得」(バイト等)の場合、この対策が失敗しやすいんですよね。実は多くの自治体が、給与所得の副業を分離して普通徴収にすることを認めておらず、結局本業に通知が行ってバレてしまうのです。

この記事では、バレないための正しい普通徴収のやり方と、その失敗パターンを徹底的に解説していきます。「確定申告でどこにチェックを入れるのか」「給与所得と雑所得で何が違うのか」といった具体的な手順まで、すべてお伝えしますね。

この記事のポイント

- 住民税でバレるのは本当

- 普通徴収で対策可能

- 給与所得の副業は危険

- 雑所得なら100%安全

- 確定申告のチェックが鍵

なぜ「住民税」で派遣の副業がバレるのか?(仕組みを理解する)

- 特別徴収の仕組みでバレる

- 市区町村が所得を合算

- 本業に高い住民税が通知

- 経理が不審に思って発覚

「副業 バレる 住民税」と検索しているあなたは、「なぜ税金でバレるの?」と不安に感じているはずですよね。

まず、バレる仕組みを簡単におさらいしましょう。ここを理解しておかないと、対策の意味もわからないですからね。

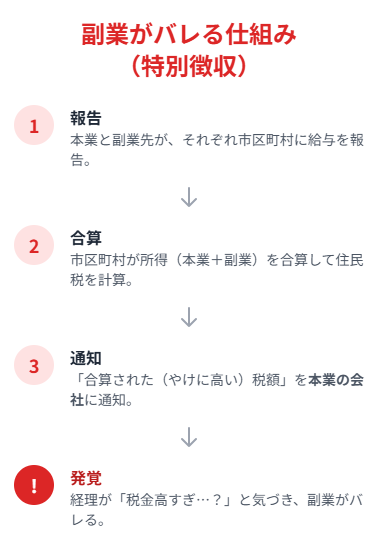

「特別徴収」という制度がバレる原因

- 本業と副業先が支払報告

- 市区町村が所得合算

- 本業に高額通知が届く

- 経理担当者が気づく

本業の派遣会社と副業先(バイト先など)は、それぞれ「あなたに給与を支払った」という報告を市区町村に提出するんですよね。これは法律で義務付けられていますから、避けられません。

次に市区町村は、あなたの所得をすべて合算して、来年度の住民税額を計算します。本業分だけじゃなく、副業分も含めた全所得から計算するわけです。

そして、その合算された(やけに高い)住民税額を、本業の派遣会社に通知するのです。

派遣会社の経理担当者が「あれ?この人、うちの給与の割に住民税が高すぎる…他で稼いでるな」と気づいてしまう。これがバレる仕組みの9割以上を占める原因なのですね。

この、会社が給与から税金を天引きする仕組みを「特別徴収」と呼びます。正直、この制度がある限り、何もしなければ確実にバレると思ったほうがいいでしょう。

➡️ 派遣の副業はバレる?「住民税でバレる」4つの理由と「給与所得」の副業が危険なワケ

唯一の対策「普通徴収」とは何か?

- 納付書が自宅に届く

- 自分で銀行等で納付

- 会社に通知が行かない

- バレるリスクがゼロ

この「特別徴収(会社天引き)」のルートを回避する唯一の合法的な手段が「普通徴収」なのです。

特別徴収と普通徴収、この2つの違いを整理しましょう。

特別徴収(バレる):

住民税が本業の給与から天引きされる。副業分も合算されて本業の会社に通知が行く。

普通徴収(バレない):

住民税の納付書が自宅に届く。自分で銀行やコンビニで納付する。会社には一切通知が行かない。

つまり、副業で得た所得にかかる住民税を「普通徴収」に切り替えることこそが、最強のバレ対策といえますね。でも、ここからが本当に重要なポイントになってくるのです。

【最重要】「普通徴収にすればOK」の嘘|失敗する最大の罠

- 給与所得の副業は危険

- 自治体が拒否する可能性

- 雑所得なら100%成功

- 所得の種類が運命を分ける

「普通徴収のやり方が知りたい」と検索すると、多くのサイトが「確定申告でチェックすればOK」と書いていますよね。

でも正直、それは半分しか正しくありません。実は、あなたの副業が「給与所得」か「雑所得」かによって、結果が180度変わるという、最も重要な事実を隠しているんです。

ここを理解していないと、せっかく対策したのにバレてしまうことになります。かなり重要なので、じっくり読んでください。

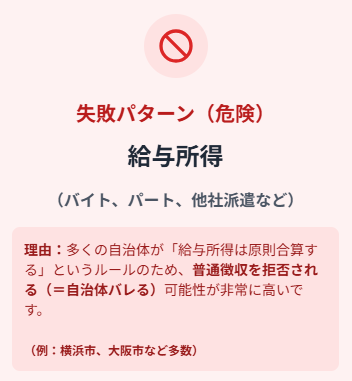

失敗パターン:給与所得の副業がバレる理由

- バイト・派遣は給与所得

- 自治体が合算を強制

- 普通徴収を拒否される

- 本業にバレる結果に

結論から言えば、あなたの副業がアルバイト、パート、他社での派遣など「給与所得」の場合、普通徴収は失敗する可能性が非常に高いのです。

なぜかというと、地方税法や国の通達により、多くの自治体は「給与所得が2箇所以上ある場合、原則としてすべてを合算し、主たる給与支払者(本業)で特別徴収する」というルールを厳格に運用しているからですね。

つまり、あなたが「普通徴収」にチェックを入れても、市区町村の担当者がそれを見て、「あ、この人、副業も『給与所得』だな。ルール通り、本業と合算して特別徴収に回そう」と判断してしまうわけです。これが「自治体バレ」の正体なのですよね。

職権で変更されてしまうので、あなたがどれだけ「普通徴収にしたい」と思っても、自治体のルールには勝てないのです。

➡️ 正社員が派遣で副業するのは違法?本業にバレずに働く全知識

実例:自治体は給与所得の普通徴収を認めていない

- 横浜市が公式に明記

- 大阪市も同様のルール

- 多くの自治体が拒否

- 給与所得は分離不可

これは憶測ではありません。多くの自治体が公式サイトで「給与所得の分離は原則不可」と明記しているのです。

横浜市の例:

「原則として、給与所得(副業)分のみを普通徴収にすることはできません。」(横浜市「住民税(市・県民税)の納付方法について」より)

大阪市の例:

「給与所得者のうち、主たる給与以外の給与(副業など)に係る個人市・府民税を、普通徴収(ご本人あてに納税通知書を送付)に切り替えることはできません。」(大阪市「個人市・府民税の普通徴収への切替理由書」より)

このように、「派遣 副業 住民税」対策として「普通徴収」を申請しても、副業が「給与所得」である限り、自治体に拒否されバレるリスクは常につきまとうのです。

正直、これを知らずに「普通徴収にすれば大丈夫」と思っていた人は多いんじゃないでしょうか。でも安心してください。解決策はあるのです。

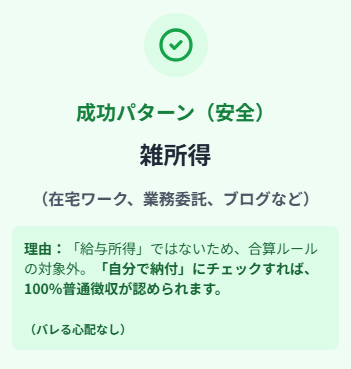

成功パターン:雑所得の副業なら100%バレない理由

- 在宅ワークは雑所得

- 業務委託も雑所得

- 自治体が確実に認める

- バレるリスクゼロ

では、どうすれば100%成功するのか?答えは、副業を「雑所得」にすることですね。

「雑所得」とは、在宅ワーク(クラウドソーシング)、個人での請負、ブログ収入など、「雇用」ではない稼ぎ方のこと。つまり、バイトやパートではなく、自分で仕事を請け負う形態です。

副業が「雑所得」であれば、「給与所得を合算する」というルールの対象外になります。そのため、あなたが確定申告で「普通徴収」にチェックすれば、自治体はそれを拒否する理由がなく、100%認められるのです。

結果として、副業分の住民税通知は自宅に届き、派遣会社にバレることは絶対にありません。これが最強の対策といえますね。

➡️ 【最強】派遣社員に本当におすすめの副業5選|「バレない」を最優先するなら『雑所得』の在宅ワーク

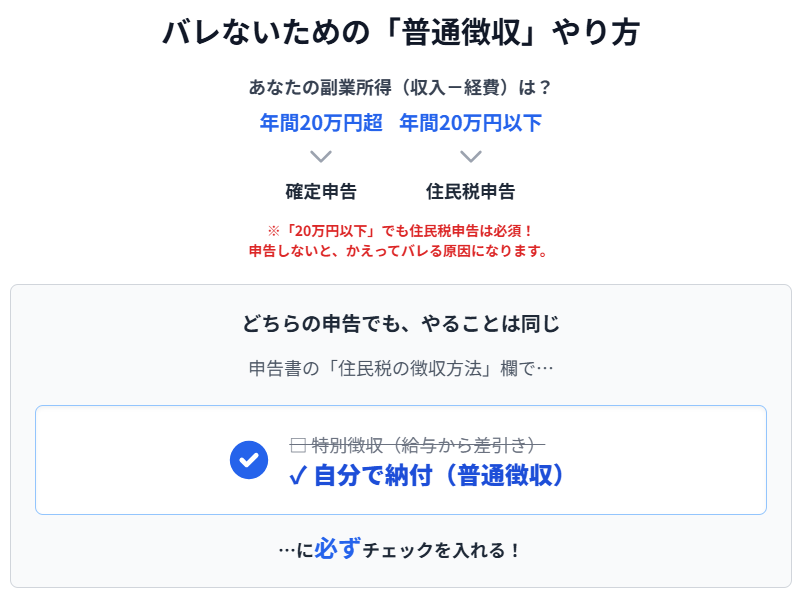

【図解】バレないための「普通徴収」やり方(確定申告書 書き方)

- 20万円超は確定申告

- 20万円以下は住民税申告

- 第二表でチェック必須

- チェック漏れで即バレ

それでは、バレないための「普通徴収」の具体的な手続き方法を解説していきますね。

必要な手続きは「確定申告」または「住民税申告」です。あなたの副業所得の金額によって、どちらをやるべきかが変わってくるのです。

ステップ1:確定申告が必要か?住民税申告でOKか?

- 20万円超なら確定申告

- 20万円以下は住民税申告

- 申告漏れはバレる原因

- 両方とも普通徴収選択可

まず、あなたの副業所得(収入-経費)が年間20万円を超えるかどうかで、やるべき手続きが変わります。

副業所得が年間20万円を超える場合:

確定申告が必要です。次のステップ2に進んでください。

副業所得が年間20万円以下の場合:

所得税の確定申告は不要です。しかし、住民税申告は別途必須です。ステップ3に進んでください。

「20万円以下なら申告不要」と誤解して何もしないと、住民税申告漏れとなり、かえって自治体から派遣会社に確認が行きバレる原因になりますから注意が必要ですね。

➡️ 派遣の副業「20万円以下」なら申告不要は嘘!バレる本当の理由

ステップ2:確定申告での「普通徴収」やり方(所得20万円超)

- 毎年2月16日〜3月15日

- e-Taxでも郵送でもOK

- 第二表の下部をチェック

- 自分で納付に〇印

副業所得が年間20万円を超える場合、毎年2月16日〜3月15日に「確定申告」を行います。e-Tax(電子申告)でも、税務署への郵送・持参でも構いません。

バレないための最重要ポイントは、確定申告書の第二表にあります。

確定申告書 第二表の書き方

確定申告書の第二表の下部に、「住民税・事業税に関する事項」という欄があるんですよね。その中に、「給与、公的年金等以外の所得に係る住民税の徴収方法」を選択する項目があります。

ここで、必ず「自分で納付」(=普通徴収)にチェック(〇)を入れます。

- 特別徴収(給与から差引き):これを選ぶと、副業分も合算されて派遣会社に通知され、バレます。

- 自分で納付(普通徴収):これを選ぶと、副業分の納付書が自宅に届き、バレません。

給与所得の副業の場合の注意点

前述の通り、あなたの副業が「給与所得」(バイトなど)の場合、あなたがここに「自分で納付」とチェックしても、自治体の判断で「特別徴収」に強制変更され、バレるリスクがあります。

雑所得の副業の場合

あなたの副業が「雑所得」(在宅ワークなど)の場合、ここに「自分で納付」とチェックすれば、100%普通徴収が認められ、バレません。

➡️ 【図解】派遣社員(副業)の確定申告やり方|「給与所得」と「雑所得」2パターンの全手順

ステップ3:住民税申告での「普通徴収」やり方(所得20万円以下)

- 市区町村役場で手続き

- 住民税課の窓口へ

- 納付方法欄でチェック

- 普通徴収を必ず選択

副業所得が年間20万円以下で確定申告をしない場合でも、「住民税申告」は必須です。これは、お住まいの市区町村役場の窓口(住民税課など)で行います。

住民税申告書の書き方

申告書の様式は自治体によって若干異なりますが、必ず「住民税の納付方法」を選択する欄があります。

- 特別徴収(給与から差引き)

- 普通徴収(自分で納付)

ここで、確定申告と同様に、必ず「普通徴収(自分で納付)」にチェックを入れるのです。

給与所得の副業の場合の注意点

確定申告と同じですね。副業が「給与所得」(バイトなど)の場合、「20万円以下」であっても、住民税申告の窓口で「給与所得は合算が原則です」と言われ、普通徴収を拒否されるリスクがあります。

雑所得の副業の場合

副業が「雑所得」(在宅ワークなど)で20万円以下の場合、この「住民税申告」で「普通徴収」を選べば、確実にバレません。

「普通徴収」に失敗しないための最終チェックリスト

- 所得の種類を確認

- 自治体に事前確認

- チェック漏れを防ぐ

- 5月の通知書を確認

「普通徴収のやり方」は理解したけど、それでも不安だという方もいますよね。

失敗を避けるための最終チェックリストを作成しましたので、これを確認してください。このチェックリストを実行すれば、バレるリスクを最小限にできるはずです。

チェック1:自分の副業は「給与所得」か「雑所得」か?

- 給与所得:バイト・派遣

- 雑所得:在宅ワーク

- 契約書で判断可能

- 源泉徴収票の有無

これがすべての分岐点ですね。

給与所得(危険):バイト、パート、他社派遣。→ チェック2、3、4が必須です。

雑所得(安全):在宅ワーク、業務委託。→ チェック3、4を行えば万全です。

雇用契約書や源泉徴収票(給与所得の場合)があるか、業務委託契約書や支払調書(雑所得の場合)があるかで判断できますね。

チェック2:(給与所得の場合)自治体への事前交渉は可能か?

- 匿名で役所に電話

- 対応可能か確認

- ダメなら諦めも必要

- 赤字で希望を記載

副業が「給与所得」だが、どうしても普通徴収にしたい場合。これは裏ワザに近いですが、申告書を提出する前に、お住まいの市区町村役場の住民税課に「匿名で」電話をしてみるのです。

「現在、派遣社員として働きながら、土日に別の会社でアルバイト(給与所得)をしています。確定申告の際、副業の給与所得分の住民税だけを普通徴収に切り分けることは可能でしょうか?」

これで「うちは原則できません」と言われたら、バレるリスクは極めて高いと諦めるか、副業を辞めるしかありません。「事情を申告書に記載すれば検討します」など、可能性が示唆されたら、申告書の余白に「副業分は必ず普通徴収を希望」と赤字で書くなどの対策(ダメ元)をします。

チェック3:申告書の「チェック漏れ」はないか?

- 単純なチェック忘れ

- e-Taxでも見逃す

- 忘れると即特別徴収

- 指差し確認必須

最も単純な失敗が、ステップ2や3で解説した「自分で納付(普通徴収)」欄へのチェック忘れですね。

e-Tax(電子申告)でも、この項目は最後の方に出てくるため見逃しやすいのです。チェックを忘れた場合、100%「特別徴収(バレるルート)」に回されます。

申告書を提出(送信)する前に、指差し確認してください。本当に、これだけでバレるかバレないかが決まるのです。

チェック4:申告後(5月~6月)の「住民税決定通知書」を確認したか?

- 5〜6月に会社から配布

- 総所得と税額を確認

- 不自然に高いと失敗

- 自宅に納付書なら成功

申告が無事に終わっても、安心はできません。5月〜6月頃に、派遣会社から「住民税額決定通知書」という細長い紙が配布されます。(給与明細と一緒に入っていることが多いです)

これこそが「答え」なのです。この通知書に書かれている「(左上の)あなたの総所得」や「(中段の)住民税額」が、あなたの本業(派遣)の給与だけで計算されるべき額と比べて、不自然に高くなっていないかを確認してください。

もし高くなっていれば、それは「普通徴収が失敗し、副業分が合算されている(=バレている)」証拠です。(この時点では、経理担当者は気づいていても、あなたに直接何も言ってこない可能性もあります)

逆に、本業の給与に見合った税額であり、別途6月頃に自宅に「普通徴収」の納付書が届けば、あなたのバレ対策は成功ですね。

派遣の副業に関するよくある質問

まとめ:「住民税」対策の鍵は、「所得の種類」と「申告書のチェック」

- 給与所得は自治体に拒否される

- 雑所得なら100%成功

- 確定申告のチェックが重要

- バレない働き方を選ぶ

「派遣 副業 住民税」の不安は、正しい知識で解消できますね。

「普通徴収」は、バレないための最強の盾です。しかし、その盾が有効に働くかどうかは、あなたの副業が「給与所得」か「雑所得」かにかかっているのです。

給与所得(バイト等)の副業:「普通徴収」を申請しても、自治体バレ(拒否される)リスクが残る。

雑所得(在宅ワーク)の副業:「普通徴収」を申請すれば、100%認められ、バレない。

バレる不安を抱えながら働くのは健全ではありません。バレる仕組みを理解し、バレない申告方法を実践し、そして最も重要な「バレない働き方」を選ぶことが、あなたのキャリアを守る最善の道といえますね。

正直、この記事を読んで「給与所得の副業は危険だ」と気づいた方は多いんじゃないでしょうか。でも、今からでも遅くありません。雑所得の副業に切り替えることで、安心して働けるようになるのです。

➡️ 【最強】派遣社員に本当におすすめの副業5選|「バレない」を最優先するなら『雑所得』の在宅ワーク

参考URL一覧

- 国税庁 | 確定申告(申告書の様式・手引きなど)https://www.nta.go.jp/taxes/shiraberu/shinkoku/syotoku/index.htm

- (参考)横浜市 | 住民税(市・県民税)の納付方法について(特別徴収と普通徴収)https://www.city.yokohama.lg.jp/kurashi/koseki-zei-hoken/zeikin/y-shizei/kojin-shiminzei-kenminzei/kojin-shiminzei-shosai/shinkokunouzei.html

- (参考)大阪市 | 個人市・府民税の普通徴収への切替理由書:https://www.city.osaka.lg.jp/zaisei/page/0000105952.html

- 総務省 | 個人住民税:https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/150790_06.html

コメント