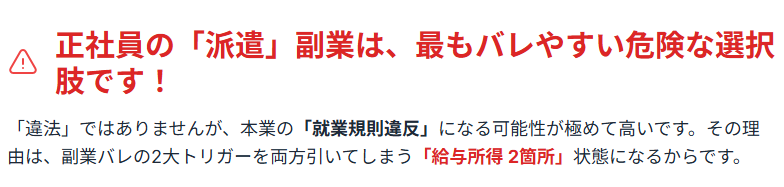

正社員として安定した収入はあるけど、もう少し余裕が欲しい。土日だけ派遣で働けないかな?そう考えている方、ちょっと待ってほしい。実は「正社員が派遣で副業する」という選択は、本業にバレるリスクが極めて高い危険な組み合わせなのです。

正社員が派遣で副業すること自体は違法じゃない。でも、問題は本業にバレる可能性が非常に高いということ。その最大の理由は、派遣の副業が「給与所得」扱いになり、あなたの収入が「給与所得 2箇所」の状態になるから。

多くのサイトが勧める住民税対策(普通徴収)も、自治体に「原則できません」と拒否される可能性が非常に高いのが現実だ。合算された住民税額が本業に通知されれば、ほぼ確実にバレる。この記事では、その危険な仕組みと、バレるリスクを回避する唯一の安全な対策を徹底解説していきます。

この記事のポイント

- 派遣副業は違法ではないが就業規則違反が問題

- 給与所得2箇所が最も危険な組み合わせ

- 住民税の普通徴収が拒否されるリスク大

- 週20時間以上で社会保険バレが確実に発生

- 20万円以下でも住民税申告は必須

- 最強対策は雑所得の在宅ワークへの切替

「正社員 副業 派遣」が最もバレやすい危険な組み合わせである理由

- 派遣は給与所得になる

- 住民税対策が機能しない

- 社会保険でバレるリスク

正社員として安定はしているけど、もう少し収入が欲しい。土日だけ派遣で働けないか。そう考える方は多いのですが、私たちはその選択に強い警鐘を鳴らしたい。

なぜなら、「正社員が派遣で副業する」のは、数ある副業の選択肢の中で、本業バレのリスクが最も高い、最悪に近い組み合わせだからなのです。

理由1:「派遣=給与所得」であり、「給与所得 2箇所」になるから

最大の理由は、所得の種類にあります。考えてみてほしい。

- 本業(正社員)の収入:給与所得

- 副業(派遣)の収入:給与所得

あなたの収入は、A社(本業)とB社(派遣会社)の2箇所から支払われる「給与所得」となる。つまり「給与所得 2箇所」の状態だ。これが、後述する「住民税」と「社会保険」のバレるトリガーを両方とも引いてしまう、非常に危険な状態なのですよね。

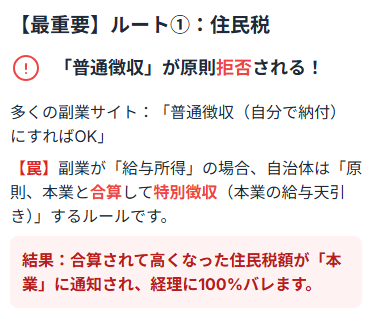

理由2:【最重要】住民税対策(普通徴収)がほぼ機能しないから

ここが最大の「罠」なのです。多くの副業解説サイトには「確定申告で住民税を『普通徴収』にすればバレない」と書かれている。でも、待ってほしい。

これは「雑所得(在宅ワークなど)」の副業の場合。あなたの副業が「派遣(給与所得)」の場合、自治体は「給与所得 2箇所」の住民税を合算し、メインの給与支払者(本業の会社)に全額まとめて通知することを「原則」としているのですよ。

地方税法第321条の4により、給与支払者(会社)は住民税を特別徴収する「義務」がある。そのため、自治体は「給与所得者が2箇所以上から給与をもらっている場合、それらを合算して、主たる給与支払者(本業)で特別徴収する」という運用を徹底しているのです。

実際に、横浜市、大阪市、名古屋市など多くの自治体のウェブサイトには、「副業分の給与所得だけを普通徴収に切り分けることは原則できません」とはっきり記載されている。あなたが確定申告で「普通徴収」にチェックを入れても、自治体の窓口で「住民税 普通徴収 できない」と判断されれば、バレる流れは止められないのです。

➡️ 派遣の副業はバレる?「住民税でバレる」4つの理由と「給与所得」の副業が危険なワケ

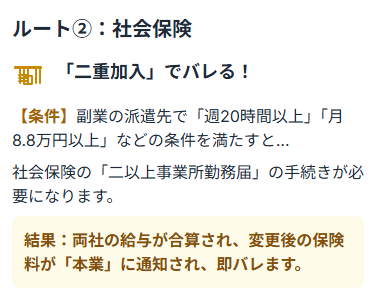

理由3:社会保険(週20時間以上)でバレるリスクも高いから

もし、あなたが副業の派遣先で「週20時間以上」など、社会保険の加入条件を満たしてしまった場合、住民税とは別のルートで即座に、かつ100%バレる。

本業の会社で社会保険に加入しているあなたが、副業の派遣先でも加入条件を満たすと、「二以上事業所勤務届」という手続きが必要になる。これにより、両方の給与を合算して保険料が再計算され、その通知が本業の会社(と健康保険組合)に届く。「社会保険 バレる」とは、このプロセスのことを指すのです。

「土日だけだから大丈夫」と思っていても、時給の高い仕事で長時間働けば、この条件(週20時間、月8.8万円など)は簡単に超えてしまいますよね。

➡️ 派遣の副業で社会保険は二重加入?扶養から外れる?「106万・130万の壁」と対策

違法ではないが「就業規則違反」|バレたらどうなる?

- 憲法上は職業選択の自由がある

- 企業が副業禁止する4つの理由

- バレた時の重いペナルティ

「バレる」ことの重大さを理解するために、法的な建前と、会社員としてのリアルなペナルティを解説していきます。

法律(憲法)上は「職業選択の自由」

まず大前提として、日本国憲法第22条で「職業選択の自由」が保障されている。また、労働基準法は「労働時間外」の行動を規制していない。したがって、正社員が勤務時間外に派遣で副業すること自体は、違法ではないのです。

なぜ本業(正社員)は副業を禁止するのか?

違法でなくても、国内の多くの企業(特に大企業)は、今でも就業規則で副業を「原則禁止」または「許可制」にしている。これは、主に以下の4つのリスクを避けるためだ。

- 本業への支障:副業疲労で本業のパフォーマンス低下

- 機密情報の漏洩:顧客リスト等が副業先へ

- 競業避止義務違反:ライバル企業で働く

- 会社の信用失墜:副業先トラブルが本業へ波及

あなたの副業が、これらのリスクに該当すると判断されれば、バレた時のペナルティは非常に重くなるのです。

バレた時のリアルなペナルティ(懲戒解雇、減給、降格など)

「正社員 副業 派遣 バレる」と検索するあなたが最も恐れるべきは、「就業規則違反」に基づく処分だ。派遣社員の場合は「契約更新しない」が現実的なペナルティだけど、正社員の場合はさらに深刻。

| レベル | 処分内容 | 詳細 |

|---|---|---|

| レベル1 | 厳重注意・始末書 | 「二度と行いません」という誓約書を書かされ、人事評価に記録が残る |

| レベル2 | 減給・降格 | 副業が悪質(競業など)と見なされたり、本業への支障が出ていた場合。ボーナスの査定にも響く |

| レベル3 | 懲戒解雇(クビ) | 本業に実害を与えた(情報漏洩、多額の損害など)場合。裁判例では副業だけでの解雇は難しいとされているが、会社が「信頼関係の重大な毀損」を理由に強行してくる可能性はゼロではない |

「バレても注意されるだけ」という甘い考えは、正社員(無期雇用)であるがゆえに通用しないのですよね。

➡️ A2. 派遣社員の副業がバレたらクビ?契約解除?ペナルティと対処法

「正社員 副業 派遣 バレる」2大メカニズムを徹底解剖

- 住民税ルートでバレる仕組み

- 社会保険ルートでバレる仕組み

では、具体的に「いつ」「どのように」バレるのか。前述した「住民税」と「社会保険」の2大バレるルートを、さらに詳しく解説していく。

メカニズム①:住民税(住民税 普通徴収 できない 問題)

これが最も多く、最も回避困難なバレるルート。順を追って見ていこう。

住民税でバレる5つのステップ

- 報告書の提出(1月末):本業のA社と、副業のB派遣会社が、それぞれ「あなたにこれだけ給与を支払いました」という『給与支払報告書』を、あなたの住む市区町村役場に提出する

- 所得の合算(2〜4月):市区町村役場は、マイナンバーなどで「あなた」の情報を名寄せし、「A社からの給与」と「B社からの給与」を合算する(給与所得 2箇所)

- 住民税額の決定(5月):合算された総所得に基づいて、あなたの次年度の住民税額が計算される

- 【バレる瞬間】本業への通知(5月):市区町村役場は、「給与所得は原則、主たる給与支払者で合算して特別徴収する」というルールに基づき、合算された(やけに高い)住民税額を、あなたの本業のA社に「特別徴収税額決定通知書」として送付する

- 経理担当者の発覚:本業の経理担当者が通知書を見て、「あれ?この社員、うちの給与額にしては住民税が高すぎる。他に『給与所得』があるな」と100%発覚する

「確定申告で普通徴収にすればいい」が通用しない理由はここにある。この流れに対し、あなたが確定申告書で「住民税は普通徴収(自分で納付)」にチェックを入れても、役所が「いえ、あなたの副業は『給与所得』なので、ルール通り本業と合算(特別徴収)します」と判断すれば、すべて終わりなのです。

これが、「住民税 普通徴収 できない」問題の恐ろしさだ。

➡️ 派遣の副業、「住民税でバレる」の嘘と本当。バレないための「普通徴収」やり方と失敗パターン

メカニズム②:社会保険(社会保険 バレる 問題)

副業の派遣労働で、以下の条件を満たすと、住民税より早くバレる可能性がある。

副業先での社会保険加入条件(2025年最新)

- 週の所定労働時間が20時間以上

- 月額賃金が88,000円以上

- 2ヶ月を超える雇用見込みがある

- (副業先の)従業員数が51人以上(2024年10月〜)

正社員のあなたが、土日だけで副業(派遣)をしたとする。時給1,800円 × 週12時間(土日各6時間) = 週21,600円、月4週換算 = 月86,400円。この時点では月8.8万円未満なのでセーフ。

しかし、時給1,800円 × 週13時間(土日6.5時間ずつ) = 週23,400円、月4週換算 = 月93,600円。この瞬間、週20時間未満でも「月8.8万円以上」の条件を満たし、加入義務が発生するのです。

加入義務が発生すると、「二以上事業所勤務届」を年金事務所に提出する必要が生じる。これにより、あなたの標準報酬月額(給与ランク)が本業と副業の合算で再計算され、変更された保険料額が本業の会社に通知される。「社会保険 バレる」とは、この通知によって副業が発覚すること。これは100%回避不可能だ。

➡️ 派遣社員の「ダブルワーク」は禁止?副業との違いと社会保険(二重加入)の落とし穴

「20万円以下なら申告不要」という最大の罠

- 所得税と住民税は別制度

- 申告しないとバレるリスク

- 申告しても普通徴収できない

「正社員 副業 派遣」で検索する方がよく誤解しているのが、「20万円の壁」。「副業の所得が年間20万円以下なら、確定申告しなくていいからバレない」これは、最悪の誤解なのです。

「所得税」が不要なだけで、「住民税」の申告は必須

「20万円以下なら申告不要」というのは、正しくは「所得税の確定申告が不要」というルール。(※厳密には、本業が年末調整済みで、副業の「給与収入」が20万円以下の場合など、条件がある)

しかし、住民税にはこの「20万円以下」という免除ルールはない。所得が1円でも発生すれば、住民税の申告は別途、市区町村役場に行う義務があるのですよ。

申告しないとどうなる?(かえってバレるリスク)

もし、あなたが「20万円以下だから」と住民税申告を怠ったとする。しかし、副業の派遣会社は、あなたの「給与支払報告書」(「この人に給与を払いました」という書類)を役所に提出している。

役所は、「B派遣会社から報告書が来ているのに、この人(あなた)から申告がないぞ?」となる。その結果、役所があなたの所得を(申告なしで)勝手に合算し、本業の会社に住民税を通知する(メカニズム①のパターン)か、最悪の場合、本業の会社に「この人の所得について確認したい」と電話が入り、バレるリスクすらあるのです。

申告しても「普通徴収」ができない(問題のループ)

では、正直に住民税申告をしたらどうなるだろう?結局、H2で解説した「住民税 普通徴収 できない」問題に戻ってくる。

住民税申告の窓口で「副業分は普通徴収で」とお願いしても、担当者に「副業も『給与所得』ですね?でしたら、ルール通り本業と合算して特別徴収になります」と言われてしまう可能性が高い。

つまり、「正社員 副業 派遣」という組み合わせは、「20万円以下」であっても、

- 申告しない → バレるリスク

- 申告する → バレるリスク

という、詰みの状態にあるのです。

➡️ 派遣の副業「20万円以下」なら申告不要は嘘!バレる本当の理由(住民税)

【対策1】バレるリスクを「最小化」する方法(単発派遣)

- 単発派遣で社会保険リスクを回避

- 住民税は普通徴収を祈る

- 同僚には絶対に話さない

「それでも、どうしても派遣で副業がしたい」という方へ。リスクをゼロにはできないけど、「最小化」する、いわば「防御力を高める」方法は存在する。

なぜ「単発派遣」ならリスクが低いのか?

継続的に働く「長期派遣」の副業ではなく、「1日だけ」「土日だけ」の「単発派遣(スポットワーク)」に限定する方法だ。これにより、最大のバレるトリガーである「社会保険」のリスクをほぼ回避できる。

対策①:社会保険の条件(週20時間・月8.8万)を絶対に超えない

「社会保険 バレる」は即死フラグ。これだけは絶対に避けてほしい。単発派遣やスキマバイトアプリを利用し、労働時間を徹底的に管理し、「週20時間未満」かつ「月8.8万円未満」を厳守する。

対策②:住民税は「ダメ元」で普通徴収を申請する(バレるリスクは残る)

単発派遣であっても、所得は「給与所得」だ。確定申告(または住民税申告)の際、必ず「住民税に関する事項」で「自分で納付(普通徴収)」にチェックを入れる。そして、役所が「給与所得」であることを見逃して(あるいは温情で)普通徴収を認めてくれることを「祈る」しかない。

これは対策ではなく、ギャンブルなのです。自治体によっては、申告書を出した後に電話をかけ、「給与所得の副業なので、何とか普通徴収にできませんか」と交渉(お願い)することで、認めてくれるケースも稀にあるようだが、保証は一切ない。

対策③:同僚には絶対に話さない

税金や社会保険で対策しても、「人」からバレたら終わり。副業の話は、家族以外には絶対にしないこと。SNSでの投稿も厳禁だ。

この方法の限界と残るリスク

この「単発派遣」によるリスク最小化策は、結局のところ「住民税」のバレるリスクが最後まで残る。「バレなかったらラッキー」という不安定な方法であり、当サイトとしては推奨できない。

➡️ 派遣の副業は「単発」「土日のみ」がバレにくい!”給与所得”のリスクを最小化する理由

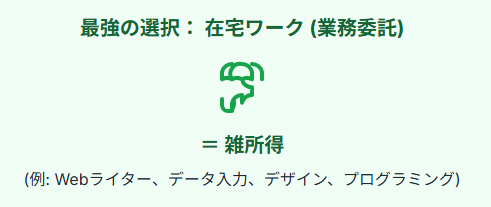

【対策2】バレるリスクを「ゼロ」にする最強の対策(雑所得)

- 雑所得なら住民税が確実に普通徴収

- 社会保険の二重加入が存在しない

- スキルを活かせる在宅ワーク

「バレたらどうしよう」と怯えながら副業をするのは、精神衛生上よくない。本業の正社員としてのキャリアを危険に晒してまで、やるべきことだろうか。

バレるリスクを「ゼロ」にする、唯一にして最強の対策がある。それは、副業の種類を「派遣(給与所得)」から「在宅ワーク(雑所得)」に切り替えることだ。

なぜ「雑所得」の副業ならバレないのか?

「雑所得」とは、企業に雇用されず、個人として業務を請け負う(業務委託)ことで得る報酬。例えば、クラウドソーシングでのWebライター、データ入力、デザイン、プログラミングなどだ。

「雑所得」がなぜ最強なのか?それは、正社員の副業バレる2大原因を、両方とも制度的に回避できるからなのです。

対策①:住民税の普通徴収が「確実に」認められる

あなたの副業が「雑所得」であれば、確定申告で「普通徴収」を選んだ場合、自治体がこれを拒否する理由がない。「給与所得」ではないため、「本業と合算して特別徴収」というルールの対象外なのだ。

これにより、副業分の住民税納付書はあなたの自宅に届き、あなたはそれを自分で納付する。本業の会社には、あなたの副業に関する情報が一切渡らない。これで、最大のバレる原因である「住民税ルート」を100%封鎖できるのです。

対策②:社会保険の二重加入の対象外

「雑所得」は「雇用」ではない。したがって、どれだけ稼いだとしても(例えば月20万円稼いでも)、副業先で社会保険(健康保険・厚生年金)に加入するという概念が存在しない。(※国民健康保険や国民年金の話は別だが、それは本業の会社には関係ない)

これで、「社会保険 バレる」ルートも100%封鎖できる。

正社員がスキルを活かせる「雑所得」の副業例

「派遣で働きたい」と考えていたあなたも、そのスキルは「雑所得」の在宅ワークで活かせる。

- 事務スキル:データ入力、資料作成

- 専門スキル(経理、CAD、語学):経理代行、図面作成、翻訳

- 文章力・PCスキル:Webライター、ブログ

バレるリスクをゼロにしたいなら、あなたの選択肢は「雑所得」一択なのです。

➡️ 【最強】派遣社員に本当におすすめの副業5選|「バレない」を最優先するなら『雑所得』の在宅ワーク

派遣会社への「登録だけ」ならバレる?

- 登録だけならバレようがない

- 在職中の伝え方

「副業(派遣)を始めるか迷っている。とりあえず登録だけしたいが、それもバレる?」という不安もあるだろう。

結論:登録だけ(=収入ゼロ)ならバレようがない

バレない。バレる原因は、あくまで「住民税(=収入があるから発生)」と「社会保険(=労働条件を満たすから発生)」だ。派遣会社やスキマバイトアプリに「登録しただけ」で、まだ1円も稼いでいない(=収入が発生していない)状態では、税金も社会保険も動かない。したがって、本業の会社にバレるルートが存在しないのです。

ただし、登録時に「在職中」とどう伝えるか

登録する際には、「現在の就業状況」を聞かれる。ここで「在職中(正社員)」と正直に伝えても問題ない。副業目的の登録者は珍しくないから。登録した派遣会社から、あなたの本業の会社に「Aさんが登録しました」などと連絡が行くことは、個人情報保護の観点から絶対にない。

安心して、まずは情報収集のために登録してみることは可能だ。

➡️ 派遣の副業「登録だけ」ならバレる?本業にバレずに派遣会社に登録するテクニック

派遣の副業に関するよくある質問

まとめ:正社員の「派遣」副業は避け、安全な「雑所得」を選ぶべき

「正社員 副業 派遣」この組み合わせが、いかにバレやすく、危険であるかをご理解いただけたと思う。

| 副業の種類 | リスク | バレる可能性 |

|---|---|---|

| 派遣(給与所得) | 「住民税 普通徴収 できない」「社会保険 バレる」の2大リスク。回避困難 | 極めて高い |

| 在宅ワーク(雑所得) | 住民税・社会保険の両方のバレる原因を、制度的に100%回避できる | ゼロ |

あなたが守るべきは、本業の正社員としての「信用」と「キャリア」のはず。そのすべてを失うリスクを冒してまで、バレやすい「派遣」の副業を選ぶ理由はない。

バレる不安をゼロにし、堂々と稼ぐために、あなたの副業の選択肢を「雑所得」に切り替えることを強く推奨します。

➡️ 【最強】派遣社員に本当におすすめの副業5選|「バレない」を最優先するなら『雑所得』の在宅ワーク

参考URL一覧

- 国税庁 | No.1900 給与所得者で確定申告が必要な人:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1900.htm

- 厚生労働省 | 副業・兼業の促進に関するガイドライン:https://www.mhlw.go.jp/content/11200000/000996750.pdf

- 厚生労働省 | 社会保険適用拡大特設サイト(従業員数51人以上の企業)https://www.mhlw.go.jp/tekiyoukakudai/koujirei/jigyonushi/taisho/

コメント