派遣社員の副業で確定申告をどうすればいいか、悩むこと、ありますよね。実は、あなたの副業が「給与所得」か「雑所得」かで、申告方法もバレるリスクも全く変わってくるのです。

正直、どちらのパターンかを理解していないと、真面目に申告したのにバレてしまう…なんてことも起こりえますね。

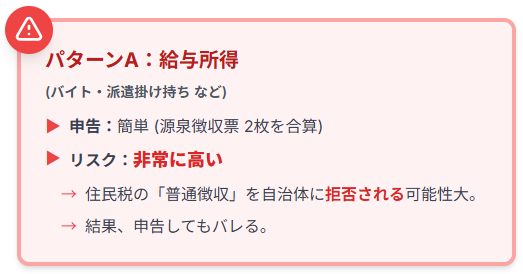

パターンA:給与所得(バイト・派遣掛け持ち)

本業と副業、両方の「源泉徴収票 2枚」を使って申告する方法です。書類を揃えるのは簡単なのですが、住民税の「普通徴収」を自治体に拒否されるリスクが非常に高い。つまり、申告してもバレる可能性があるわけです。

パターンB:雑所得(在宅ワーク・業務委託)

本業の「源泉徴収票」に加えて、副業の「売上」から「雑所得 経費」を引く計算が必要になる。手間はかかるのですが、住民税の「普通徴収」が確実に認められるので、正しく申告すればバレないわけですね。

この記事では、e-Tax スマホでの申告をベースに、2パターンの全手順を徹底的に分けて解説していきます。自分に合った方法を見つけていきましょう。

この記事のポイント

- 副業所得20万円超で確定申告必須

- 給与所得はバレやすい

- 雑所得なら普通徴収が100%可能

- 雑所得経費が節税の鍵

- e-Taxスマホが便利で安全

【最重要】あなたの申告はどっち?「給与所得」と「雑所得」で未来が変わる

- 給与所得は申告簡単だがバレやすい

- 雑所得は手間がかかるがバレない

- 普通徴収の可否が明暗を分ける

「派遣 副業 確定申告 方法」を検索する前に、絶対に理解すべき分岐点がありますね。あなたが申告しようとしている副業は、どちらのパターンなのでしょうか。

パターンA:「給与所得」の申告(副業 派遣 給与所得 確定申告)

- 該当する副業の種類

- 申告の特徴と手順

- 最大の危険性とリスク

該当する副業は、アルバイト、パート、他社での派遣(単発・短期含む)ですね。

特徴としては、申告自体は簡単です。副業先からも「給与所得の源泉徴収票」が発行されるので、つまり源泉徴収票 2枚を使うことになるわけです。

最大の危険性

これが当サイトの最重要警告なのですが、この申告は「私は2箇所から『給与』をもらっています」と自治体に宣言する行為になるわけです。この場合、バレ対策の「普通徴収」を申請しても、自治体に「給与所得はルール上、本業と合算して特別徴収します」と拒否される可能性が極めて高いんですよね。

つまり、真面目に申告しても、その申告が原因でバレるリスクがあるということです。

バレる仕組みについては、こちらで詳しく解説しています。

➡️ 派遣の副業はバレる?「住民税でバレる」4つの理由

給与所得のリスクについてはこちらも参考にしてください。

➡️ 正社員が派遣で副業するのは違法?「給与所得 2箇所」の危険性

パターンB:「雑所得」の申告(バレない安全な方法)

- 該当する副業の種類

- 申告の特徴と手順

- 最大のメリットと安全性

該当する副業は、在宅ワーク、クラウドソーシング(業務委託)、個人の請負といったものですね。

特徴としては、申告には「売上」と「雑所得 経費」の計算が必要になります。手間はかかるのですが、合法的に節税も可能なのです。

最大のメリット

この申告は、「給与とは別に、個人で稼ぎ(雑所得)があります」と申告する行為になるわけです。この場合、バレ対策の「普通徴収」を申請すれば、自治体は100%それを認めてくれます。

つまり、正しく申告(普通徴収)さえすれば、バレるリスクはゼロということですね。

バレない副業を選ぶならこちら。

➡️ 【最強】派遣社員に本当におすすめの副業5選|「バレない」を最優先するなら『雑所得』の在宅ワーク

比較表:所得種類別の申告概要

| 比較項目 | パターンA:給与所得 | パターンB:雑所得 |

|---|---|---|

| 必要な書類 | 源泉徴収票 2枚(本業+副業) | 源泉徴収票(本業)+経費の領収書 |

| 申告の手間 | 易しい(書類の数字を転記) | 難しい(雑所得 経費の集計が必要) |

| バレるリスク | 非常に高い(普通徴収拒否リスク) | ゼロ(普通徴収が確実に可能) |

| おすすめ度 | 推奨しない | 強く推奨 |

この記事では、両方の手順を解説していくのですが、あなたが安全な副業ライフを送るためには、パターンB(雑所得)の副業を選ぶことを強く推奨しますね。

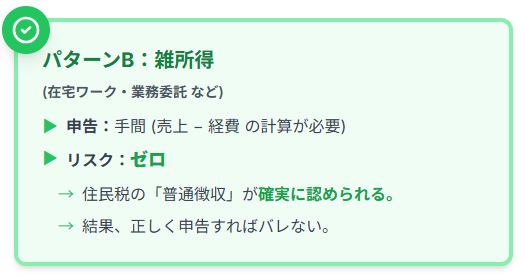

確定申告が必要な人・不要な人

- 副業所得20万円超は申告必須

- 20万円以下でも住民税申告は必要

- 年末調整未実施なら申告必須

まず、あなたが確定申告の対象かどうかを確認しておきましょうか。

原則:副業の「所得」が20万円を超える人は確定申告が「必要」

これが有名な「20万円ルール」ですね。ポイントは「収入」ではなく「所得」である点です。

所得 = 収入 - 必要経費

「給与所得」(バイト等)の場合、経費は認められず「給与所得控除(最低55万円)」が適用されるのですが、計算が複雑になるので、単純に「給与の収入金額が20万円を超えたら」と考えるのが安全でしょう。

「雑所得」(在宅ワーク)の場合は、「収入から経費を引いた儲けが20万円」を超えたら必要になります。

(例:売上30万、経費15万 → 所得15万 = 確定申告は不要)

例外1:副業所得20万円以下でも「確定申告が必須」な人

副業所得が20万円以下でも、以下に当てはまる人は「派遣 副業 確定申告 方法」を知る必要があるわけです。

- 本業の派遣会社で年末調整がされていない人

- 医療費控除、寄附金控除(ふるさと納税ワンストップ特例不使用)、住宅ローン控除(1年目)などを受ける人

例外2:副業所得20万円以下でも「住民税申告」は「必須」

これが「20万円の壁」の最大の罠なんですよね。

所得税の確定申告が不要(20万円以下)でも、住民税の申告は1円からでも必須なのです。これを怠ると、申告漏れとして役所から派遣会社に照会が行き、バレてしまうわけです。

住民税申告のやり方はこちら。

➡️ 派遣の副業、「住民税でバレる」の嘘と本当。普通徴収やり方

20万円の罠についてはこちらも参考に。

➡️ 派遣の副業「20万円以下」なら申告不要は嘘!

確定申告の準備:全パターン共通で必要なもの

- 本業の源泉徴収票は必須

- マイナンバーカードがあると便利

- 控除証明書も忘れずに

申告作業をスムーズに進めるため、以下のものを準備しておきましょう。申告期間は原則、毎年2月16日~3月15日ですね。

本業(派遣会社)の「給与所得の源泉徴収票」

12月~1月頃に必ずもらえます。e-Taxでも紙でも、この数字が入力のベースとなるわけです。

副業関連の書類(※パターン別)

- パターンA(給与所得): 副業先(バイト先)の「給与所得の源泉徴収票」(=源泉徴収票 2枚)

- パターンB(雑所得): 年間の売上がわかるもの、雑所得 経費の領収書・集計表、支払調書(あれば)

マイナンバーカード

e-Tax スマホ申告やPC申告で「マイナポータル連携」を使う場合に必須ですね。カードリーダーまたは対応スマホで読み取ります。

(ない場合:税務署のID・パスワード方式、または紙で印刷して郵送)

各種控除証明書

生命保険料控除、地震保険料控除、iDeCoの掛金証明書などです。

還付金の振込先口座情報

あなた本人名義の銀行口座情報を用意しておきましょう。

【パターンA:給与所得】副業の確定申告やり方(源泉徴収票 2枚)

- 源泉徴収票2枚を合算するだけ

- マイナポータル連携で自動入力可能

- 普通徴収が拒否されるリスク大

(※推奨はしないのですが、手順として解説しておきますね)

e-Tax スマホでの申告を例に、手順を見ていきましょう。

準備:本業と副業、2枚の「源泉徴収票」

このパターンの申告は「源泉徴収票 2枚」(または3枚以上)の数字を合算するのがゴールですね。

ステップ1(e-Tax画面イメージ):給与所得の入力(1枚目:本業)

- 国税庁「確定申告書等作成コーナー」にアクセスし、「作成開始」「e-Tax マイナンバーカード方式」などを選択

- マイナポータル連携で「自動入力」を選ぶと、本業(派遣会社)の源泉徴収票データが自動で読み込まれることが多いです

- 自動入力されない場合は、「入力する」を選び、手元の「源泉徴収票(本業)」の数字(①支払金額、②源泉徴収税額など)をそのまま転記します

ステップ2(e-Tax画面イメージ):給与所得の入力(2枚目:副業)

- 給与所得の入力画面で、「もう1件入力する」または「別の給与(2箇所目)を入力する」といったボタンを押します

- 新しい入力欄が表示されるので、副業先(バイト先)の「源泉徴収票(2枚目)」の数字を、1枚目と全く同じように転記します

- 3箇所、4箇所ある場合も、すべて同様に入力します

- 入力が完了すると、e-Taxが自動で「あなたの総給与収入」と「総源泉徴収税額」を合算してくれるわけです

ステップ3(e-Tax画面イメージ):各種控除の入力

「所得控除の入力」画面に進みます。医療費控除、生命保険料控除、iDeCoなど、該当する控除の金額を入力していきますね。

(本業の年末調整で申告済みのものは、マイナポータル連携で自動入力されているか、源泉徴収票の数字(控除額)に反映されています)

【最重要・バレる分岐点】ステップ4:住民税「普通徴収」の選択

- すべての入力が終わり、最後の「住民税等入力」画面(または第二表の入力画面)に進みます

- 「住民税・事業税に関する事項」という項目がありますね

- その中に「給与、公的年金等以外の所得に係る住民税の徴収方法」という欄があります

- (※e-Taxの仕様変更により「給与所得者の方の入力」欄の中に組み込まれている場合もあります)

- ここで、必ず「自分で納付」(=普通徴収)を選択します

このパターンの致命的な欠陥

A4記事で徹底解説した通り、あなたがここに「自分で納付」とチェックしても、申告書を受け取った市区町村が「申告者(あなた)は給与所得が2箇所あるな。ルール通り、合算して特別徴収に変更しよう」と判断(職権変更)するリスクが非常に高いのです。

その結果、バレてしまうわけですね。副業 派遣 給与所得 確定申告は、このリスクを根本的に回避できないんです。

【パターンB:雑所得】副業の確定申告やり方(雑所得 経費)

- 経費集計が最重要ステップ

- 普通徴収が100%認められる

- バレるリスクはゼロ

(※安全な副業(雑所得)を選んだ、あなたはこちらですね)

e-Tax スマホ(またはPC)での申告を例に、手順を見ていきましょう。

【最重要】ステップ1:「雑所得 経費」を集計する

- 年間収入(売上)の集計

- 必要経費の集計と家事按分

- 所得金額の計算

申告作業の前に、副業(雑所得)の「所得」を確定させる必要がありますね。「雑所得 経費」の集計は、節税の観点からも、申告を正確に行うためにも必須なのです。

(1)年間の「収入(売上)」を集計する

クライアントから支払われた総額(源泉徴収される前の額面)をすべて合計します。

(2)年間の「必要経費」を集計する

その売上を得るために「直接」かかった費用を合計しますね。

- 消耗品費: 文房具代、プリンターインク代

- 通信費: 副業に使った分のスマホ代、インターネット代(※家事按分)

- 水道光熱費: 在宅ワークで使った分の電気代(※家事按分)

- 新聞図書費: 副業に関連する書籍代、資料代

- 支払手数料: 銀行の振込手数料、クラウドソーシングの手数料

- 雑費: PC購入代(10万円未満)、仕事用のカフェ代(会議等)

家事按分とは?

自宅で仕事をしている場合、家賃や電気代、通信費などは「プライベート用」と「仕事用」が混在していますよね。これを合理的な基準(例:仕事時間、使用面積)で分けることを「家事按分」と言うのです。

(例:通信費 月1万円、仕事で30%使用 → 3,000円を経費に計上)

(3)「所得」を計算する

雑所得 =(1)収入 -(2)必要経費

(例:売上50万円、経費10万円 → 雑所得40万円)

※領収書やレシート、クレジットカード明細は必ず保存してくださいね(通常7年間)。税務署に「雑所得 経費の根拠を見せて」と言われた際の証拠となるわけです。

ステップ2(e-Tax画面イメージ):給与所得の入力(本業)

パターンAのステップ1と同じですね。「収入・所得金額の入力」画面で、本業(派遣会社)の「給与所得」を入力します(マイナポータル連携または手入力)。

ステップ3(e-Tax画面イメージ):「雑所得(業務委託等)」の入力

- 同じ「収入・所得金額の入力」画面に、「雑所得」の入力欄があります

- 「業務(その他)」の「入力する」ボタンを押します

- 「雑所得の入力」画面が表示されます

- 種目: 「原稿料」「データ入力」など、内容を記載します

- 収入金額: ステップ1で計算した「(1)収入(売上)」の総額を入力します

- 必要経費: ステップ1で計算した「(2)必要経費」の総額を入力します

- (e-Taxが自動で「所得金額(収入-経費)」を計算してくれるわけです)

- 源泉徴収税額: (もし支払調書などで源泉徴収額が分かれば)その合計額を入力します

- (※源泉徴収されていると、税金を前払いしていることになるので、還付される可能性が高くなりますね)

ステップ4(e-Tax画面イメージ):各種控除の入力

パターンAのステップ3と同じですね。「所得控除の入力」画面で、生命保険料控除、iDeCoなどを入力します。

【最強・バレない分岐点】ステップ5:住民税「普通徴収」の選択

- パターンAのステップ4と同じ画面(「住民税等入力」画面)に進みます

- 「住民税・事業税に関する事項」という項目がありますね

- 「給与、公的年金等以外の所得に係る住民税の徴収方法」の欄で、必ず「自分で納付」(=普通徴収)を選択します

このパターンの絶対的安全性

あなたの副業は「雑所得」ですよね。市区町村の「給与所得は合算する」というルールは、この「雑所得」には適用されません。したがって、あなたが「自分で納付」にチェックすれば、自治体は100%これを認め、雑所得分の住民税納付書はあなたの自宅に送られるのです。

結果:バレないわけです。

これが、「雑所得」を選び、正しく確定申告を行うことの最大のメリットなんですよね。

e-Tax申告の共通手順と「職業欄」の書き方(e-Tax 職業)

- スマホ申告は便利だが限界も

- 職業欄は本業名を書けばOK

- 還付は約1ヶ月後に振込

パターンA・Bどちらの申告でも、共通する疑問について解説していきますね。

e-Tax スマホでの申告はどこまでできる?

e-Tax スマホ(スマートフォンでの申告)は年々進化しており、非常に便利ですね。

- マイナンバーカード読み取り: 対応スマホならカードリーダー不要

- 源泉徴収票読み取り: スマホのカメラで本業の源泉徴収票を撮影し、自動入力できます

- 控除証明書の連携: マイナポータル経由で、保険料控除なども自動入力できます

ただし、デメリットもあるわけです。

「雑所得」の申告で、「雑所得 経費」の内訳を細かく入力したい場合(収支内訳書を作成する場合など)や、操作画面の広さを求める場合は、PC版の「確定申告書等作成コーナー」の方が作業しやすいですね。

e-Tax スマホは、パターンA(給与所得のみ)や、パターンBでも経費が単純な場合に適していると言えるでしょう。

申告書の「職業」欄(e-Tax 職業)は何と書く?

確定申告書の第一表には、「職業」欄がありますね。e-Tax 職業欄の入力で悩む方が多いのですが、心配無用です。

結論:本業の職業を書けばOK

具体例: 「派遣社員」「会社員」「事務員」「データ入力」など。

NG例: 「派遣社員(副業:ライター)」のように、わざわざ副業名を併記する必要は一切ありません。

バレる?: e-Tax 職業欄に何を書いたかで、市区町村が「この人、副業してるな」と判断し、派遣会社に連絡する…などということは絶対にありませんね。役所が見ているのは「所得の種類(給与か雑か)」と「住民税の徴収方法(特別か普通か)」だけなのです。

納税(還付)の方法

すべての入力が完了すると、e-Taxが自動で「あなたの納める税金(または還付される税金)」を計算してくれます。

追加で納税になるケース:

- 副業(雑所得)が好調で、所得が多かった

- 副業(給与所得)で、源泉徴収されていなかった(または税率が低かった)

- → 振替納税(口座引落)、クレジットカード納付、コンビニ納付などで納税します

還付になるケース:

- 副業(雑所得)で、売上から源泉徴収(例:10.21%)されすぎていた

- 確定申告で、医療費控除やiDeCoなどを追加した

- → 申告書に入力した銀行口座に、後日(約1ヶ月後)税金が振り込まれます

派遣の副業の確定申告に関するよくある質問

まとめ:バレない申告の鍵は「雑所得」と「普通徴収」

- 給与所得は普通徴収が拒否される

- 雑所得なら普通徴収が確実

- 今すぐ安全な副業に切り替えよう

「派遣 副業 確定申告 方法」は、単なる税金計算の手続きではありませんよね。あなたの副業がバレるかバレないかを左右する、未来を分ける選択なのです。

危険な申告(給与所得)

「源泉徴収票 2枚」を合算するだけの簡単な申告。しかし、「普通徴収」が拒否され、申告がバレる原因になってしまうわけです。

安全な申告(雑所得)

「雑所得 経費」の計算など手間はかかるのですが、「普通徴収」が100%認められ、バレるリスクはゼロです。

あなたが今、バレやすい「給与所得」の副業をしているなら、来年の確定申告で怯える前に、今すぐ安全な「雑所得」の副業に切り替えることを強く推奨しますね。

今すぐ安全な副業を探す:

➡️ 【最強】派遣社員に本当におすすめの副業5選|「バレない」を最優先するなら『雑所得』の在宅ワーク

バレる住民税の仕組みを復習:

➡️ 派遣の副業、「住民税でバレる」の嘘と本当。普通徴収やり方

参考URL一覧

- 国税庁 | 確定申告書等作成コーナー:keisan.nta.go.jp/kyoutu/ky/sm/top

- 国税庁 | スマートフォン×マイナンバーカードでe-Tax!:https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/smartphone-mynaportal-etax/

- 国税庁 | No.1900 給与所得者で確定申告が必要な人:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1900.htm

- 国税庁 | No.1500 雑所得:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1500.htm

- 国税庁 | No.2210 必要経費の知識:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2210.htm

コメント