派遣社員として働きながら副業を考えている方、「20万円以下なら申告不要」という言葉を信じていませんか?実はこれ、非常に危険な誤解なのです。

確かに「所得税の確定申告」は不要になるケースがあります。でも、それは話の半分でしかない。もう半分の真実——それが「住民税の申告は1円でも必須」という事実なのですよね。

この住民税申告を怠ると、市区町村があなたの副業を把握できず、調査のために本業の派遣会社へ連絡が行く。結果としてバレてしまうわけです。さらに最悪なのは、あなたの副業が「給与所得」(バイトなど)の場合。たとえ20万円以下でも、住民税申告をしても自治体に「普通徴収」を拒否され、バレるリスクが残るということ。

この記事のポイント

- 所得税と住民税は別物

- 住民税申告は1円から必須

- 給与所得は危険、雑所得は安全

- 金額より所得の種類が重要

- 普通徴収が絶対条件

【最重要】「20万円ルール」が派遣社員を罠にはめる3つの落とし穴

「派遣の副業で20万円以下なら大丈夫」——そう安心しているなら、あなたは3つの重大な落とし穴に気づいていないのです。この誤解が、あなたのキャリアを危険に晒しているかもしれませんよね。

- 所得税だけの話と誤解

- 住民税申告を怠る危険性

- 所得の種類で運命が変わる

落とし穴1:「申告不要」は「所得税(国の税金)」だけの話

国税庁のウェブサイトを見ると、確かに「給与所得者で、副業の所得が20万円以下の場合、確定申告は不要です」といった記載がありますよね。(No.1900 給与所得者で確定申告が必要な人)

でも、これはあくまで「所得税(国に納める税金)」の話なのです。私たちが納める税金には、もう一つお住まいの市区町村に納める「住民税」がある。そして、住民税には「20万円以下なら申告不要」というルールは一切存在しないのですよね。

| 税金の種類 | 納付先 | 20万円以下ルール |

|---|---|---|

| 所得税 | 国(国税庁) | 適用される場合あり |

| 住民税 | 市区町村 | 存在しない(1円から申告義務) |

この2つを混同することが、すべての間違いの始まりだと言えますね。所得税と住民税は別物——これを理解していない人が多すぎるのです。

落とし穴2:「住民税申告」は1円からでも「必須」

所得税の確定申告が不要(=副業所得20万円以下)であっても、あなたは別途、お住まいの市区町村役場(住民税課など)に出向き、「住民税申告」を行う義務があるのです。

「バレたくないから、わざわざ役所に申告なんてしたくない」——そう思うかもしれませんよね。でも、逆なのです。この「住民税申告が必要」という義務を果たすことこそが、バレないための第一歩。

なぜなら、あなたが申告しないと、後述する「最悪のシナリオ(所得20万以下でもバレる)」が発動してしまうから。申告しないことで、かえってリスクが高まってしまうわけですね。

➡️ 派遣の副業、「住民税でバレる」の嘘と本当。バレないための「普通徴収」やり方

落とし穴3:【最大の罠】あなたの副業は「給与所得」か「雑所得」か?

これが当サイトの最も重要な主張であり、あなたの運命の分岐点なのです。「20万円以下」の副業がバレるかどうかは、その「所得の種類」で決まってしまいます。

- 給与所得(危険度高)

- 雑所得(安全)

① 給与所得(危険)

例えばバイト、パート、他社での単発派遣などですね。この「給与所得が20万以下」であっても、住民税申告の際に「普通徴収(自分で納付)」を自治体に拒否されるリスクがあるのです。結果、申告したのにバレてしまう。

② 雑所得(安全)

在宅ワーク(業務委託)、クラウドソーシング、個人での請負などです。20万円以下の場合、「住民税申告」で「普通徴収」を確実に選択できる。結果、バレないのです。

「20万円以下だから大丈夫」ではなく、「20万円以下の『雑所得』だから、正しく申告すれば大丈夫」——これが正解だと言えますね。

なぜ「20万円以下」でもバレるのか?2つの最悪シナリオ

「所得20万以下でもバレる」という事態は、なぜ起こるのでしょうか。それは、あなたが「申告しない」場合と、「申告したのに失敗する」場合の2パターンがあるのです。

- 申告せずバレるパターン

- 申告してもバレるパターン

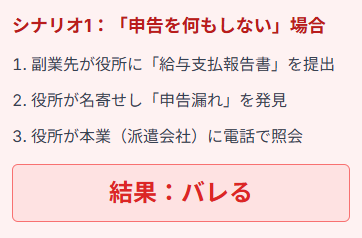

シナリオ1:「申告を何もしない」でバレる仕組み(所得20万以下でもバレる)

これが、住民税申告が必要という義務を怠った人の典型的なバレるパターンですね。

【ステップ1】報告書の提出(1月末)

副業先(バイト先など)は、法律に基づき、「あなたに(20万円以下であっても)給与を支払いました」という『給与支払報告書』を、あなたの住む市区町村役場に提出します。これは義務なのです。

【ステップ2】役所での「名寄せ」

役所は、本業の派遣会社からの『給与支払報告書』と、副業先からの『給与支払報告書』を、マイナンバーなどで名寄せ(合算)します。システムが自動的に処理していくわけですね。

【ステップ3】異変の察知

役所は、「Aさん(あなた)には、本業以外に副業先からも所得があるな。でも、Aさん本人から住民税申告も確定申告も提出されていないぞ?(=申告漏れだ)」と気づいてしまう。

【ステップ4】バレる瞬間——本業への照会

役所は、申告漏れ(または計算のズレ)を確認するため、主たる給与支払者である本業の派遣会社に電話などで「照会(確認)」を行います。「御社のA様ですが、他社様からの給与支払報告書も届いておりまして…」

結果:20万円以下だからと安心し、「住民税申告が必要」を怠った結果、住民税が計算できず、役所からの照会という最悪の形でバレてしまうのです。

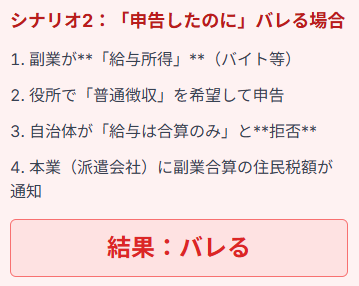

シナリオ2:「申告したのに」バレる仕組み(給与所得20万以下の危険性)

これが、競合サイトが絶対に書かない、当サイトの核となる「不都合な真実」なのです。

あなたはシナリオ1を回避するため、真面目に「住民税申告」に行ったとしますよね。

【ステップ1】役所の窓口へ

あなたは「副業所得(給与所得20万以下)は15万円です」と申告書を書き、バレないために「普通徴収(自分で納付)」にチェックを入れ、窓口に提出します。完璧だと思いますよね。

【ステップ2】自治体の「壁」

窓口の担当者は、あなたの申告書を見て言います。「あ、副業も『給与所得』ですね。申し訳ありませんが、当市(区)では、給与所得が複数ある場合、原則として普通徴収は認められず、本業と合算して特別徴収(会社天引き)するルールになっています」

【ステップ3】職権による変更

あなたが「バレるので困ります」と言っても、「ルールですので」と、あなたの「普通徴収」のチェックが職権で「特別徴収」に変更されてしまうのです。

【ステップ4】バレる瞬間——本業への通知

結果、あなたの「本業(派遣)+副業(バイト)」が合算された(やけに高い)住民税額が、5月頃に本業の派遣会社に通知されます。

住民税申告が必要という義務を果たし、バレない対策(普通徴収)までしたのに、「給与所得が20万以下」だったという理由だけで、すべてが無駄になりバレてしまうわけですね。

➡️ 派遣の副業、「住民税でバレる」の嘘と本当。バレないための「普通徴収」やり方

➡️ 正社員が派遣で副業するのは違法?本業にバレずに働く全知識

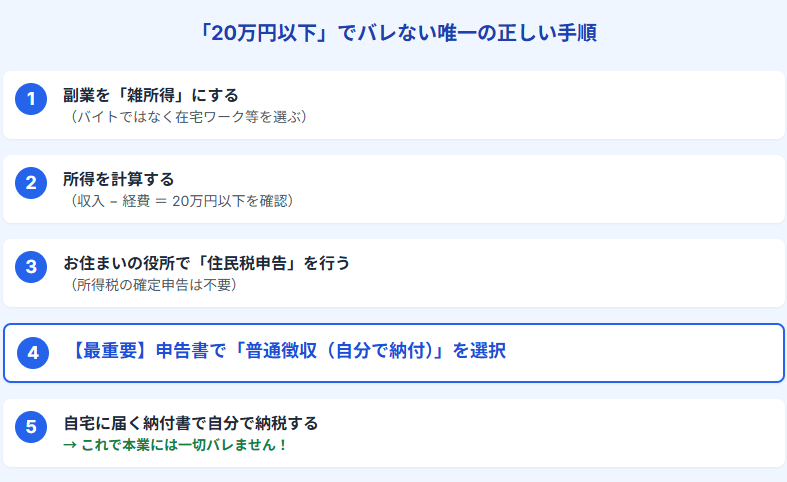

「20万円以下」でバレない唯一の正しい手順

では、「20万円以下」で絶対にバレないためには、どうすればいいのでしょうか。答えは、前述の「バレる理由」をすべて潰すことなのです。

- 副業を雑所得にする

- 所得を正確に計算する

- 住民税申告を行う

- 普通徴収を選択する

- 自宅で納付書を受取る

ステップ1:【大前提】副業を「雑所得」にする

まず、バレるリスクのある「給与所得」(バイト、派遣掛け持ち)を辞め、安全な「雑所得」(在宅ワーク、クラウドソーシングなど)に切り替えるのです。

これが、バレないための絶対条件。ここを間違えると、どんなに慎重に動いても意味がなくなってしまいますね。

➡️ 【最強】派遣社員に本当におすすめの副業5選|「バレない」を最優先するなら『雑所得』の在宅ワーク

ステップ2:所得を計算する(20万円以下であることを確認)

「雑所得」の計算は「収入 - 経費」ですね。例えば、在宅ワークで25万円の「収入」があっても、PC代や通信費、資料代などで6万円の「経費」が認められれば、「所得」は19万円(20万円以下)となります。

※給与所得の場合、この「経費」が認められず、「給与所得控除(最低55万円)」が適用されますが、副業の計算では非常に不利になることが多いのです。

ステップ3:お住まいの自治体で「住民税申告」を行う

副業所得が20万円以下なので、「所得税の確定申告」は不要です。代わりに、お住まいの市区町村役場の窓口で「住民税申告」を行います。(申告時期は確定申告とほぼ同じ2月~3月です)

ここで多くの人が「面倒だな」と感じるかもしれませんが、この一手間がバレないための生命線になるわけですね。

ステップ4:【最重要】申告書で「普通徴収(自分で納付)」を選択する

住民税申告書(様式は自治体によります)の「納付方法」を選ぶ欄で、必ず「普通徴収(自分で納付)」にチェックを入れます。

あなたの副業は「雑所得」なので、シナリオ2で解説した「給与所得だから合算します」という自治体の拒否ルールは適用されません。役所は、あなたの「普通徴収」の選択を100%受け入れるのです。

ステップ5:自宅に届く納付書で自分で納付する

申告が受理されれば、6月頃にあなたの「自宅」に、副業(雑所得)分の住民税納付書が届きます。これを銀行やコンビニで自分で納付すれば、本業の派遣会社にはあなたの副業に関する情報が一切渡らず、バレることはないのです。

シンプルな手順ですが、これを確実に実行することで、バレる不安から解放されますね。

「派遣の副業いくらまで」が危険な質問である理由

「派遣の副業でいくらまでならバレませんか?」——この質問が、あなたの誤解の核心なのです。

バレる・バレないは、「金額」ではなく「所得の種類」と「申告方法」で決まります。金額で考えること自体が、実は間違っているわけですね。

- 金額より所得の種類

- 給与所得は危険

- 雑所得は安全

【比較】「19万円」稼いだ2人の派遣社員

同じ「19万円(20万円以下)」の副業所得を得た、AさんとBさんの末路を見てみましょう。この比較が、すべてを物語っていますね。

| 項目 | Aさん(危険な選択) | Bさん(安全な選択) |

|---|---|---|

| 副業 | バイト(給与所得) | 在宅ワーク(雑所得) |

| 所得 | 19万円(20万円以下) | 19万円(20万円以下) |

| 対策 | 「住民税申告」で「普通徴収」を選択 | 「住民税申告」で「普通徴収」を選択 |

| 結果 | 自治体に「給与所得」を理由に拒否され、本業に合算通知(特別徴収)が行く | 自治体に「雑所得」として受理され、自宅に納付書(普通徴収)が届く |

| 末路 | バレる | バレない |

同じ金額、同じ対策をしたのに、「所得の種類」だけで運命が真逆になってしまう。これが現実なのです。

結論:バレない金額は「0円」。バレない所得は「雑所得」

この比較表がすべてを語っていますよね。「派遣の副業でいくらまで」の答えは、こうなります。

- 給与所得(バイト等)の場合:「1円以上稼いだらバレるリスクがある」(自治体ガチャ次第)

- 雑所得(在宅ワーク)の場合:「いくら稼いでも(20万超えても)、正しく申告(普通徴収)すればバレない」

金額で考えること自体が間違っているのです。重要なのは「所得の種類」——これを理解できたかどうかが、バレる人とバレない人の分かれ道になりますね。

20万円を超える場合(派遣の副業で確定申告)はどうする?

では、安全な「雑所得」の副業が絶好調で、所得が20万円を超えた場合はどうなるのでしょうか。実は、やるべきことは基本的に同じなのです。

- 確定申告が必要になる

- 普通徴収の選択は同じ

- 雑所得なら安心

「所得税の確定申告」が必要になる

副業所得(雑所得)が年間20万円を超えた場合は、「所得税」の納税義務が発生するため、「派遣の副業で確定申告」が必要になります。

※給与所得が20万以下でも、医療費控除やふるさと納税(ワンストップ特例不使用)をする場合は、結局「確定申告」が必要になるのです。

20万円を超えたからといって、急にバレるわけではありません。むしろ、確定申告を通じて正式に手続きをすることで、より安全になるとも言えますね。

確定申告でも「普通徴収」の選択が命

「派遣の副業で確定申告」が必要になっても、バレる・バレないのロジックは全く同じなのです。

確定申告書(第二表)にある「住民税に関する事項」の欄で、「自分で納付(普通徴収)」にチェックを入れるだけ。あなたの副業は「雑所得」なので、自治体がこれを拒否することはありません。

所得税は国に納め、住民税の納付書は自宅に届きます。本業の派遣会社には一切バレない。つまり、「雑所得」を選んでさえいれば、副業所得が20万円を超えようが超えまいが、やるべき申告(住民税申告か確定申告か)を正しく行い、「普通徴収」を選ぶだけで、バレるリスクはゼロのままなのです。

確定申告のやり方

➡️ 【図解】派遣社員(副業)の確定申告やり方|「給与所得」と「雑所得」2パターンの全手順

派遣の副業と税金に関するよくある質問

ここまで読んで、まだ疑問が残っている方もいるかもしれませんね。よくある質問をまとめました。

まとめ:「20万円」の金額に縛られず、「所得の種類」を選び直そう

「派遣の副業で20万円以下」なら申告不要、という神話がいかに危険か、ご理解いただけたと思います。

- 所得税と住民税のルールは違う

- 「住民税申告が必要」を怠ると、所得20万以下でもバレる

- 「給与所得が20万以下」は、申告してもバレるリスクが残る

あなたの不安の根本原因は、「派遣の副業でいくらまで」と金額でしか考えていないことにあるのです。

バレる不安をゼロにする唯一の道は、金額を計算することではなく、副業の種類を「給与所得」から「雑所得」に今すぐ切り替えることですね。

「雑所得」を選び、正しく「申告(普通徴収)」さえすれば、20万円の壁を気にする必要も、バレる不安に怯える必要もなくなります。あなたは安心して、副業で収入を増やすことに集中できるようになるのです。

➡️ 【最強】派遣社員に本当におすすめの副業5選|「バレない」を最優先するなら『雑所得』の在宅ワーク

参考URL一覧

- 国税庁 | No.1900 給与所得者で確定申告が必要な人:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1900.htm

- 国税庁 | No.1300 所得の区分のあらまし:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1300.htm

- 総務省 | 個人住民税:https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/150790_06.html

コメント